首页 > 福彩快三大小单双投注技巧

|

福彩快三大小单双投注技巧

|

【国君策略-周议】恐惧的极限,黎明的前夜

来源:谈股问君

导读

事件性冲击下A股回调,但全球视角上A股当前最具性价比,ERP角度,A股当前正处于黎明的前夜。波动总是会回归,重点关注趋势的破局,重申战略配置期观点。

摘要

连续不及预期的事件背后:A股是否脆弱?在事件性冲击之下,本周市场迎来了较大幅度的调整。但我们认为,此次市场的调整更偏全球性而非单个市场,我们需要放眼全球,其背后反映的是经济回落、地缘政治、冲突等问题。而A股是最早经历经济回落压力、问题的资本市场,此类问题的边际冲击走向递减且可控。全球视角上看,A股市场反而是当前最具性价比的权益市场,更为坚韧而非脆弱。

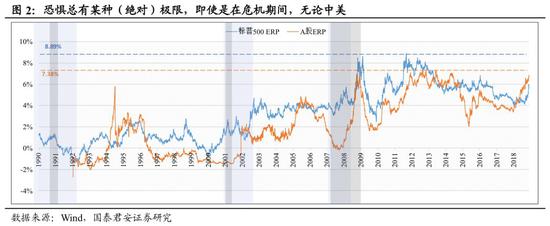

风险溢价总有某种(绝对)极限,即使是在危机期间。在此类事件的发酵与冲击之下,风险偏好还能再降多少?回顾历史上A股和美股的风险溢价周期,我们可以得到显著的3个特点:1)风险溢价有某种(绝对)极限。A股ERP最高为7.38%,出现在2013年年中;美股ERP最高8.89%,出现在2011年年底。2)高点同步、低点不同步。A股和美股ERP高点出现比较同步,低点不同步,这在一定程度上解释了资产风险的传染,和收益的分离。3)当前A股ERP震荡、美股ERP回升。A股市场的风险溢价为5.42%(震荡中),美股市场的风险溢价为4.33%(上升中)。我们认为,当前A股处于摩擦、信用紧张、经济下行担忧等多重问题的交织时期,ERP高位震荡但是有极限。从ERP周期角度,A股市场当前正处于黎明的前夜。

波动总是会回归,重点关注趋势的破局。回顾历史上的每次巨幅波动,总是会走向回归,例如熔断机制、英国脱欧。当前市场疑虑摩擦和全球经济回落下的外需恶化,以及失去地产支撑的内需担忧,这加大了盈利的分歧。我们认为,“房住不炒”下的盈利回升会显得缓慢,但是信用周期开启会带来更为长足、稳定的盈利修复,而此次政治局会议指明了方向——“引导金融机构增加对制造业、民营企业的中长期融资”。伴随信用向经济的传导,盈利进而表现为“耐克型”。

黎明的前夜,抓住趋势,关注中期盈利拐点的到来。我们认为,恐惧是有极限的,要关注信用趋势性修复带动的盈利修复。一方面是金融机构融资引导,另一方面是需求侧政策跟进,有需求的环境下信用疏导将更为通畅,这让盈利修复的信心更为坚定。基于4X4配置体系,推荐:1)优选风格。看好新型基建发力,通信、计算机等成长风格,看好汽车、家电等低估消费。2)便宜总能产生收益,银行、非银。

正文

1. 恐惧的极限,黎明的前夜

连续不及预期的事件背后:A股是否脆弱?政治局会议方面基本符合预期,逆周期发力基调将重归“六稳”,财政发力、货币维持宽松。美联储方面低于预期,降息25个BP符合预期但表态整体偏鹰。在此类事件性冲击之下,本周市场迎来了较大幅度的调整。但我们认为,此次市场的调整更偏全球性而非单个市场,我们需要放眼全球,而其背后反映了的是全球经济回落、地缘政治、冲突等问题。而A股市场是最早经历经济回落压力、问题的资本市场,此类问题的边际冲击走向递减且可控。全球视角上看,A股市场反而是当前最具性价比的权益市场,更为坚韧而非脆弱。

风险溢价总有某种(绝对)极限,即使是在危机期间。在此类事件的发酵与冲击之下,风险偏好还能再降多少?回顾历史上A股和美股的风险溢价周期,我们可以得到显著的3个特点:1)风险溢价有绝对高点。A股ERP最高为7.38%,出现在2013年年中;美股ERP最高8.89%,出现在2011年年底。2)高点同步、低点不同步。A股和美股ERP高点出现比较同步,低点不同步,这在一定程度上解释了资产风险的传染,和收益的分离。3)当前A股ERP震荡、美股ERP回升。A股市场的风险溢价为5.42%(震荡中),美股市场的风险溢价为4.33%(上升中)。我们认为,当前A股处于摩擦、信用紧张、经济下行担忧等多重问题的交织时期,ERP高位震荡但是有极限。从ERP周期角度,A股市场当前正处于黎明的前夜。

波动总是会回归,重点关注趋势的破局。回顾历史上的每次巨幅波动,总是会走向回归。例子一:熔断机制。2016年1月熔断机制推出之后,交易方面阻力和其他因素带动市场从1月8日点3100一路跌至2638,但之后市场不断走高,于2016年11月重回3300。例子二:英国脱欧。2016年6月23日,英国公投脱欧,A股当日午盘下跌至2800后重回上涨,此后几日上涨突破3100。当前,更应当关注信用和盈利修复的趋势。当前市场的核心疑虑在于摩擦和全球经济回落下的外需担忧,以及失去地产支撑的内需担忧,这加大了盈利周期的分歧。我们认为,“房住不炒”下的盈利回升斜率会显得缓慢,但是信用周期的开启会带来更为长足、稳定的盈利修复周期,信用问题应当是当前的关键问题。对于信用问题,此次政治局会议指明了方向——“引导金融机构增加对制造业、民营企业的中长期融资”,相比2018年7月“提高金融服务实体经济的能力和意愿”和2019年4月“着力解决融资难、融资贵问题,引导优势民营企业加快转型升级”更“偏贷不偏借”。虽然短期金融机构对企业的融资引导存在多层次的阻力,但我们认为信用缓解的边际趋势更为显著,这将带动盈利的修复持续证真。我们在《轻波动,重趋势:再议盈利的三种情形0714》中提到,经济的不同情形影响的是盈利的阶段性高低,但不影响整体趋势判断。我们认为伴随信用向经济的传导,盈利也会进而表现为“耐克型”。在ERP和盈利的双“耐克型”走势判断之下,我们重申当前的绝佳战略配置期的观点。

黎明的前夜,抓住趋势,关注中期盈利拐点的到来。在各类事件不及预期的影响之下,市场的担忧情绪愈发浓厚。我们认为,恐惧是有极限的,且要关注信用修复带动的盈利修复。一方面是金融机构融资的引导,另一方面是需求侧政策的跟进,在有需求的环境下信用疏导将更为通畅,这使得我们对于盈利修复的信心更为坚定。往后看(6-12个月),伴随信用周期开启、需求侧政策的推进,我们会看到ERP和盈利的双“耐克型”,基于4X4配置体系,推荐两条主线:1)优选风格。看好新型基建发力,通信、计算机等成长风格,看好汽车、家电等低估消费。2)便宜的总能产生收益,兼顾稳健性价比。看好低估值、稳盈利的银行、非银。

2. 五维数据全景图