首页 > 安徽快三分析报告

|

安徽快三分析报告

|

来源:每日经济新闻

每经记者 涂颖浩 每经编辑 陈 星

在险资举牌连续几年降温后,中国平安年内豪掷百亿增持中国金茂、华夏幸福再掀保险资金举牌地产上市公司高潮。

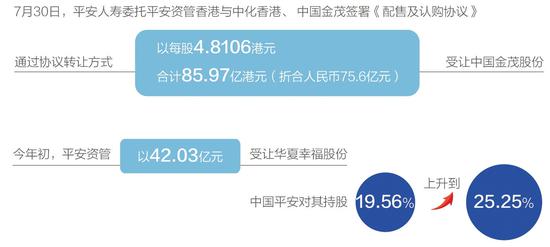

7月30日,平安人寿在中保协发布举牌信息,平安人寿委托平安资管香港与中化香港、中国金茂签署《配售及认购协议》,通过协议转让的方式,以每股4.8106港元,合计现金85.97亿港元(折合人民币75.6亿元)受让中国金茂股份,使中国平安对中国金茂的持股比例由0.02%上升至15.22%。

这是年内中国平安第二次增持地产股。就在今年初,平安资管以42.03亿元受让华夏幸福股份,使中国平安对其持股从19.56%上升至25.25%。

易居研究院智库中心研究总监严跃进在接受《每日经济新闻》记者采访时认为,与此前一轮万能险资金为主、在二级市场上激进型举牌不同,此轮险资举牌的投资范围有所扩大——大型上市险企为主、更青睐地产股等标的。这背后原因在于,一方面,险资面临更为宽松的投资环境,另一方面,地产股价格偏低,也很容易促使其积极投资。

▲邹利制图

两大巨头成举牌主力

来自中国平安的一纸举牌公告,再度吸引了市场对险资动向的注意力。

在举牌前,平安人寿及关联方已持有中国金茂2481353股普通股,占中国金茂本次交易前已发行总股本的0.02%。交易完成后,中国金茂大股东中化香港集团持股比例将由49.71%降至35.1%,平安持股将增至15.22%,成为中国金茂第二大股东。

这已是年内平安第二次举牌地产股。2019年2月,平安人寿发布公告称,平安资管与华夏控股、王文学共同签署《关于华夏幸福基业股份有限公司之股份转让协议》,约定华夏控股以42.03亿元的价格向平安资管转让华夏控股持有的华夏幸福170886000股股份,占上市公司股份总数的5.69%。交易后,平安人寿及关联方合计将持有华夏幸福758253503股普通股,占华夏幸福股本的25.25%。

另一边,保险巨头中国人寿也在年内多次出手。

4月29日,中国人寿公告称,与申万宏源签订《基石投资协议》,参与申万宏源H股IPO,并通过合格境内机构投资者(QDII)账户以现金认购申万宏源的H股股份172907200股,持股比例为6.9025%。

6月23日晚间,万达信息股份有限公司发布公告称,公司控股股东上海万豪投资有限公司、实际控制人史一兵与中国人寿于2019年6月23日签署了《股份转让协议》,约定万豪投资向中国人寿以每股14.44元的价格协议转让万达信息非限售流通股份5500万股,总价款为7.942亿元,占万达信息总股本的5.0142%。若股权转让达成,中国人寿及其一致行动人将合计持有万达信息15.0183%的股份,成为其第一大股东。

不过,7月23日,中国人寿发布终止协议受让公告,让中国人寿成为万达信息第一大股东的梦想最终未能成真。

举牌明显回暖

早在2015年、2016年时,便出现多次险资举牌上市公司的情形,2015年底宝能举牌万科更是吸引了资本市场广泛关注。相关统计显示,2015年共有36家上市公司被险资举牌,作为当时的举牌“弹药”,万能险备受市场关注。

2017年初,《关于进一步加强保险资金股票投资监管有关事项的通知》公布后,明确了保险公司对于上市公司的股票投资应当以财务投资为主,当时主要是为了遏制资本市场上保险资金大面积举牌并购的情况。此后,保险资金举牌上市公司的数量急剧下降,2016年为15家,2017年为8家。

2018年以来,A股上市公司的股权质押等风险压力凸显,监管层也在不断出台纾困政策,并多次发声支持险资入市,举牌也出现明显回暖迹象。

《每日经济新闻》记者查阅中保协信息注意到,2018年涉及9家上市公司被险资举牌,包括华安财险举牌精达股份,平安人寿举牌华夏幸福、中国中药,天安人寿举牌奥马电器,平安人寿及一致行动人举牌久远银海,百年人寿举牌嘉泽新能,国寿资产举牌通威股份,华夏人寿举牌凯撒旅游、同洲电子。

值得一提的是,险企举牌上市公司在2018年7月以后的就有7家。而最近一年以来,包括举牌未果的万达信息在内,举牌上市公司数量已达10家,其中,中国平安还两次举牌华夏幸福。

业内人士认为,险企举牌上市公司,享受高分红和稳健股票回报符合保险资金长期性的特征。举牌至重大影响可计入长期股权投资,采用权益法核算,按照所持股比例乘以净利润计入投资收益,而不受股价波动影响,因此改善投资收益。

险资青睐地产股

值得一提的是,在这波举牌中,中国平安频频增持华夏幸福颇具有代表性。事实上,以平安为代表的大型险企偏爱地产股已成为一大特点,目前平安已成为华夏幸福、旭辉控股、碧桂园、中国金茂多家上市地产公司的主要股东。

一位业内人士在接受《每日经济新闻》记者采访时表示:“险资投资地产股,很大程度上还是看中了相关地产企业和行业的发展优势。地产股当前其实是低估的,后续反弹的可能性很大,这个时候投资此类地产股自然有较大的优势。而从行业发展角度看,虽然调控较多,但一些大型房企的业绩提升能力很强,所以未来相关地产股的收益和盈利状况也会不错。”在其看来,地产股兼具价值属性与成长预期,契合了险资的配置需求。

中国金茂董事认为,配售事项、认购事项以及引入平安会带来合作机会,在扩大公司股东基础及资本规模的同时,为公司提供筹集额外资金的机会。金茂还在公告中称,拟将认购事项所得款项净额预计约8.15亿港元,作为集团一般营运资金。

以此次交易价格来看,保险资金折价拿下了上述股权。7月25日,中国金茂的收盘价为4.84港元/股,此次配售中国金茂的股份折价0.61%。截至2019年5月31日,平安人寿权益类资产账面余额为5758.7亿元,占上季末总资产比例为22.61%。

值得一提的是,此次参与配售的险资还有新华保险,不过份额较小,仅占现有已发行股本约0.13%。交易完成后,新华人寿持股9.18%不变。