首页 > 大发快三计划软件免费版

|

大发快三计划软件免费版

|

主要结论

展望后市,随着外部宏观环境的逐渐明朗,锌市将逐步回归基本面,而国内冶炼瓶颈的逐步突破与下游消费的持续低迷将令锌市下半年震荡偏弱。海外锌矿持续放量,加工费维持历史高位也印证了锌矿供给已逐渐宽松的预期。冶炼瓶颈逐步突破,株冶与湖南湘西贡献增量,七月以后其余大部分冶炼厂完成检修,在利润高企的刺激下开工意愿强烈,冶炼开工接近满产。7、8月份为下游传统淡季,镀锌板、氧化锌、锌合金产出低迷、行业整体被动去库,终端消费也不容乐观,全球经济增速放缓已成为现实,固定资产投资同比增速维持低位,子行业中汽车增速大幅萎靡,铁路船舶航空等也有所下滑,环保压力也限制了镀锌和氧化锌的开工。展望后市,中米经贸关系缓和的预期与国内对基建的加码或在短期内支撑锌价,而从中长期开看,全球经济下行压力和锌基本面的羸弱将使得锌价承压,后市的关注重点在于冶炼拐点到库存拐点的变化,如出现持续性的显性累库则锌市将再度进入下跌通道。

一、期锌行情回顾

2019年7月,锌价低位盘整,截至2019年7月26日收盘,沪锌主力合约ZN1909报收19320元/吨,月跌幅1.8%。2018年以来海外锌矿的大规模释放造成的供给冲击让锌成为今年LME亚洲年会最不看好的品种之一,锌市一度成为反映宏观情绪的晴雨表。

7月份沪锌走势分为两个阶段:第一阶段为7月上旬,随着株冶、湖南湘西新增产能爬坡,检修的冶炼厂逐步复产,锌锭冶炼瓶颈突破,库存持续增加,供给偏强的预期叠加下游进入传统消费淡季,锌价逐步下滑,一度触及年内最低位18925元/吨。第二阶段为7月中下旬,包括鲍威尔在内的美联储连番释放各派讯息,市场降息预期升温,前期被强势美元压制的有色集体反弹,此外镍市因短期事件炒作引发了资金对有色金属炒作热情,沪锌低位反弹。

图:沪锌走势

数据来源:文华财经,国信期货研发部

二、全球供需:缺口显著收窄,供应复苏叠加需求减弱

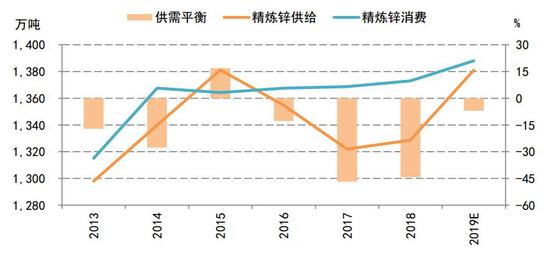

世界金属统计局(WBMS)最新公布的数据显示,22019年1-5月全球锌市供应缺口为4.7万吨,2018年全年则为过剩6.7万吨,海外锌矿逐步放量已经在矿端供应成为事实,而传导至冶炼端也只是时间问题。另一家国际研究机构——国际铅锌研究小组(ILZSG)发布的最新报告则体现出了精炼锌缺口收窄的态势,2019年1-5月锌市短缺2.72万吨,而2018年同期全球锌市供应短缺7.18万吨,说明今年锌矿宽松的预期正逐步兑现。

2019年下半年,全球锌市呈现供需转弱,国内外矿山逐渐复产提速,预计锌矿加工费突破历史高位,锌锭供应增加预期逐渐加强,而锌消费下游持续疲软,中长期来看锌可能成为有色板块中偏弱势的品种。

图:全球精锌供需平衡

数据来源:ILZSG,国信期货研发部

三、锌矿供给:海外锌矿供应放量正逐步兑现

2015、2016年海外锌矿大规模减产导致的锌矿短缺是近两年锌价飙升的主要原因。自2017年开始,国外锌矿山产能呈现恢复性增长,全年最大增量由印度韦丹塔公司三个矿山及秘鲁的安塔米纳矿山贡献,锌矿缺口开始逐步收窄。

进入2018年,海外锌矿新投产与复产进入提速阶段,其中Vedanta旗下位于非洲的Gamsberg矿无疑是近年来最受瞩目的新矿,目前一期已经完全投产,实现15万吨左右增量,预计未来三期完全达产后能贡献60万吨的年产能;五矿旗下的Dugald River矿已于2017年底成功试产,预计2018年能带来12万吨的增量;嘉能可旗下的Lady Loretta矿及古巴的Castellanos矿各自将带来8万吨的增量;8月中旬世纪锌矿也顺利重启,2018年能带来7万吨增量,完全投产后能带来25万吨的产量。据ILZSG数据显示,2018年全球锌矿产量1281万吨,2017年为1261万吨,锌矿建设及投产进度低于预期但仍表现增量。

图:全球锌矿产量及增速

数据来源:USGS,ILZSG,安泰科,国信期货研发部

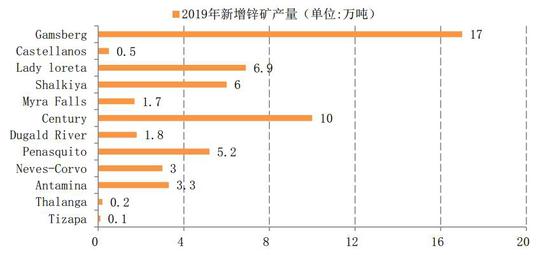

2019年,全球锌矿产量还在持续扩张,预计2019年全年锌精矿供应短缺的格局或将扭转。

从海外来看,2018年开始建成投产的新增锌矿将在2019年完全释放产能,其中Gamsberg将新增17万吨/年的产能,Century亦将带来15万吨/年的增量,Lady loreta达产后将增加6.9万吨的增量。新增矿山方面将主要由Penasquito和Neves-Corvo贡献,分别带来5.7万吨和3万吨的年增量。由于目前利润丰厚,矿山增产扩产意愿较强,2019年海外锌矿增产或存在超预期可能。

图:2019海外主要锌矿增量

数据来源:各公司公告,SMM,国信期货研发部

从国内来看,尽管受环保趋严,中小矿山复产成本以及难度较大等因素影响,但2016-2018年间,铅锌采选业大中型新建项目多数处于建设期,将有部分锌矿产量得以释放,总体供应增量相对有限。2018年,环保及安全问题仍是限制国内各地矿山增产的主要因素,其中,湖南湘西花垣地区仍处整改阶段,恢复生产时间未定,此部分减量预计近10万金属吨,内蒙等北方地区受矿山品位下滑等因素影响,产量亦有小幅减少,2018年国内锌矿增量为10万吨。

2019年,不考虑减量情况下,预计增量与2018年持平,达10万吨左右,但整体上来看,国内锌精矿增幅亦较为有限。整体上判断,矿山高利润下,企业复产、增产意愿强烈,锌精矿供应将有所增加,但由于增量有限,预计2019年供应整体维持偏紧态势,而下半年供应紧缺将略有缓和。

表:2017-2019年中国新增矿山产量

数据来源:SMM,国信期货研发部

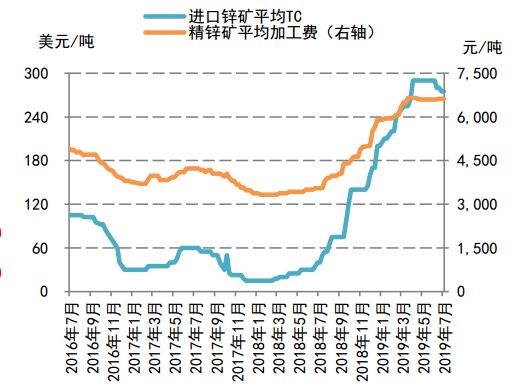

四、精锌冶炼:矿端至冶炼传导不畅 下半年冶炼突破瓶颈

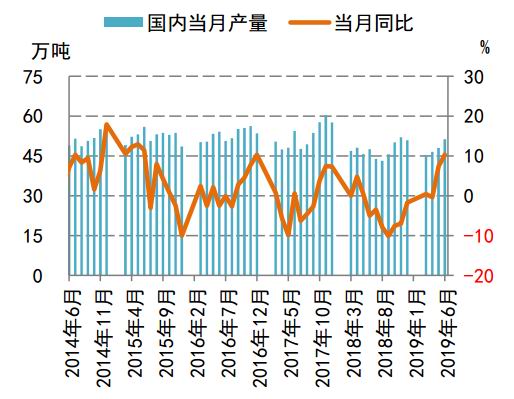

据SMM调研,2019年1-6月中国精炼锌产量274.4万吨,累计同比增加1.9%。其中6月精炼锌产量49.62万吨,环比增加3.34%,同比增加15.37%。进入6月份,炼厂在环保、搬迁等逐步结束后,高利润刺激生产积极性下,叠加部分存在入炉品味提高增加产量等多重因素下,产量环比继续出现增加。6月份,炼厂的减量部分主要来自于安徽铜冠新增常规检修、成州矿冶整月停产以及驰宏锌锗云南部分炼厂产量减少。但增量上更加突出。其中,株洲冶炼搬迁、汉中锌业环保问题进一步解决后,产量逐步增加;另西部矿业、四环锌锗检修结束后,生产恢复;且部分炼企存在当前高利润下,小幅增加产量及入炉品味提高的产量小提,整体增量相对明显。

7月份,北方部分炼厂夏季常规检修陆续开始,河南豫光、中色锌业进入检修状态;另成州矿冶或仍难恢复,存在部分减量。但株洲冶炼预计达产、驰宏锌锗生产恢复、安徽铜冠检修结束以及四环锌锗产量进一步提高,预计7月增量仍较多,环比或增加2.41%至50.82万吨。

图:国内锌锭产出不及预期

数据来源:WIND,国信期货研发部

图:锌矿加工费大幅攀升

数据来源:WIND,国信期货研发部

五、进出口:汇率波动影响比价,贸易成潜在制约

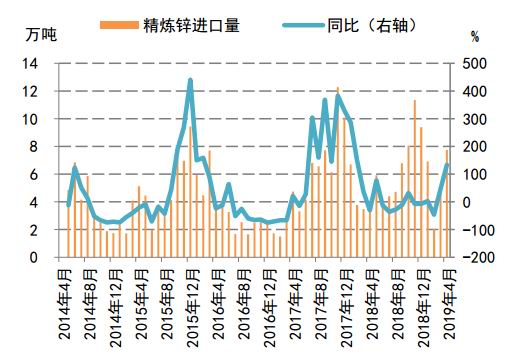

根据海关总署公布数据显示,2019年1-5月我国进口精炼锌27.76万吨,较去年同期大增19.66%。2019年1至2月,中米贸易修复信心,海外冶炼厂商风波不断,高丽冶炼厂起火、Nystar的破产事件扰动供给令外盘锌锭极度短缺,外盘锌价强势反弹,而国内适逢春季休假叠加环保政策等原因涨势弱于外盘,沪伦比一度走低,进口窗口关闭,其中2月份进口量同比减少46.04%。2019年3-4月,国内冶炼因株冶、湘西地区产量受限供给减少,而国内锌消费进入“金三银四”开工旺季,对进口的需求扩大,3、4月份进口量分别同比上涨46.75%、133.77%。

展望下半年,海外锌锭库存累增,国内冶炼厂检修完毕,利润丰厚开工意愿强烈,预计大概率保持满产状态,下游需求转入消费淡季,终端消费持续萎靡,进口窗口料将维持关闭状态。

图:1-4月锌锭进口量

来源:WIND,国信期货研发部

图:进口盈亏

数据来源:WIND,国信期货研发部

六、需求分析:经济下行压力凸显 终端消费不乐观

根据国际铅锌研究小组(ILZSG)最新的测算,2019年精炼锌需求预估增加0.6%至1377万吨,过去四年曾保持稳定。

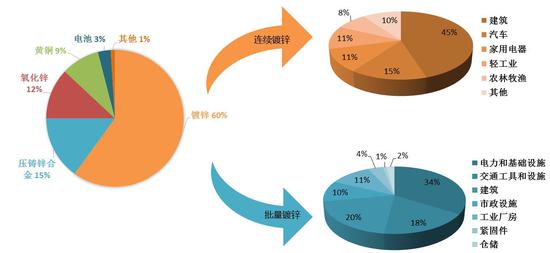

从锌消费结构来看,锌消费量中的51%左右用于钢铁镀锌,18%左右用于生产黄铜,16%用于锌基合金,其余的15%用于锌的化工及颜料生产、制造干电池等。终端用途中,建筑、交通、耐用消费品消费占比达到80%,因此建筑行业、汽车行业和家电行业消费量对锌消费起到决定性的作用。

图:锌下游需求分布

数据来源:ILZSG,安泰科,国信期货研发部

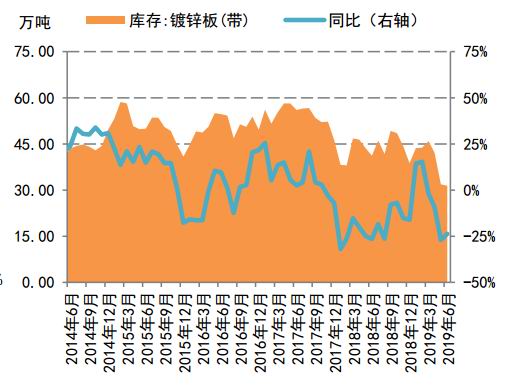

锌锭下游的最大需求为镀锌板,受贸易战及环保政策趋严等因素影响,2019上半年需求整体偏弱,1月-4月国内重点企业的镀锌板产量累计值为711.66万吨,累计同比下滑1.23%。进入下半年,随着中央对冲经济下滑政策的出台,环保边际放松,镀锌产量有望低位反弹。

从镀锌开工率来看,2019年3-4月因中米贸易修复的良好预期中开工顺利,其中四月份开工率超过90%,进入六月后消费转淡,据SMM调研了解,6月镀锌开工率为78.9%,环比下降2.33个百分点,同比下降2.26个百分点,夏季是传统消费淡季,镀锌开工在9月份之前或将持续回落。从镀锌板库存来看,持续的环保高压及黑色系原料成本飙升使得镀锌企业开工低迷,镀锌板呈去库存态势,2017年镀锌库存年度均值为54.37万吨,而2018年全年镀锌板库存均值为43.56万吨,相差近11万吨。2019年1-6月,镀锌板平均库存与2018年相同为40万吨,后市来看,随着国家对稳经济的优先级逐步提高,环保压力相对放松,九月份以后镀锌消费进入“金九银十”,消费端有望迎来边际改善。

图:2018年全年镀锌板产量同比下滑

数据来源:WIND,国信期货研发部

图:镀锌板库存处于低位

数据来源:WIND,国信期货研发部

从终端消费来看,锌主要终端消费领域来自基建,2018年年初以来因去杠杆政策使得国内基建增速显著放缓,主要原因是去杠杆等政策拖累资金来源,同时政府对经济增速放缓的容忍度在提高,对采取基建托底的意愿有所减弱,财政支出同比明显下滑。

2019年6月,基础建设增速自底部小幅回升,但仍处于历史低位。后市来看,中米贸易磋商仍然存在不确定性,市场对基建兜底预期强烈,6月10日中共中央办公厅、国务院办公厅印发了《关于做好地方政府专项债券发行及项目配套融资工作的通知》内容包括允许地方专项债作为项目资本金等一系列扶持基建的措施,此外在2019年中央经济工作会议也定下基建基调,如“加大基础设施等领域补短板力度”、“加快5G商用步伐,加强人工智能、工业互联网、物联网等新型基础设施建设,加大城际交通、物流、市政基础设施等投资力度,补齐农村基础设施和公共服务设施建设短板”等,基础建设将成为后续对冲宏观风险的重要工具,增速有望在三、四季度触底反弹。

图:国内基建投资增速断崖式下滑

数据来源:Wind,国信期货研发部

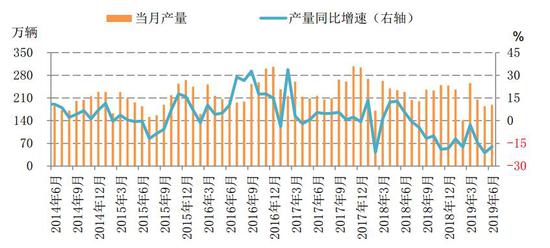

作为镀锌和氧化锌的重要下游领域之一——汽车,其产销数据在很大程度上反映了精炼锌的需求情况。在经济下行压力凸显、居民杠杆率居高不下的环境下,2018年的中国汽车市场出现了28多年来的首次萎缩。进入2019年,汽车销量依然不荣乐观,中汽协的数据显示,2019年1-6月,汽车产销1213.2万辆和1232.3万辆,同比下降13.7%和12.4%,延续了工业品市场萎靡的整体趋势。受宏观经济增速回落、中米贸易战以及消费信心下滑等因素的影响,短期内仍面临较大的压力。

图:国内汽车产销量及产量同比增速

数据来源:Wind,国信期货研发部

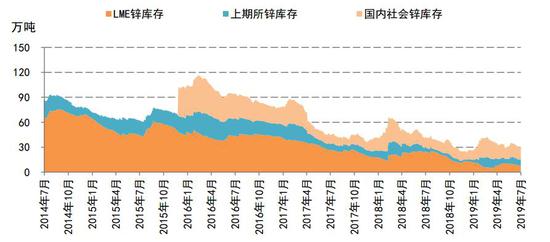

七、表观库存:LME库存低位反弹,国内去库速度减慢

在原矿端与冶炼端僵持博弈之际,库存成为判断锌市走势的关键线索。2019年前四月,海内外的库存开始分化,国外方面,因高丽起火、Nyrstar破产等供给扰动,海外锌锭处于短缺的态势,LME锌库处于持续去库的状态,并在四月初跌破了2007年的5.81万吨本世纪最低位,较年初的13万吨大幅下滑近60%,引发了数次挤仓情绪;而国内方面适逢春节假期及两会召开,国内一直处于累库的状态。进入五月份,海外锌锭连续大幅交仓,较四月最低位翻番,而国内下游消费回暖,锌锭库存由累库转为去库,但速度不及往年。进入六月,湖南株冶、湘西新增产能陆续达产,大部分冶炼企业检修完毕,而下游进入消费淡季,国内外库存再度进入累库。

2019年下半年,海外锌矿供给充沛,冶炼费历史高位,炼厂利润高企开工意愿强烈,而下游需求也因贸易冲突和全球经济下行的压力放缓,国内外库存有望进一步攀升。

图:锌锭表观库存

数据来源:Wind,国信期货研发部

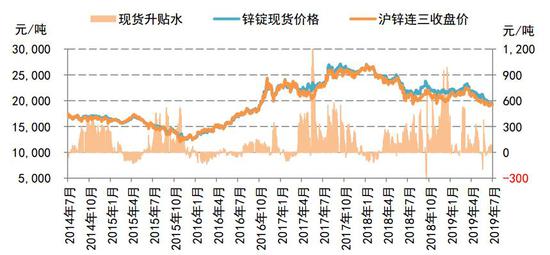

八、价格展望:冶炼突破瓶颈 下半年锌价承压

展望后市,随着外部宏观环境的逐渐明朗,锌市将逐步回归基本面,而国内冶炼瓶颈的逐步突破与下游消费的持续低迷将令锌市下半年震荡偏弱。海外锌矿持续放量,加工费维持历史高位也印证了锌矿供给已逐渐宽松的预期。冶炼瓶颈逐步突破,株冶与湖南湘西贡献增量,七月以后其余大部分冶炼厂完成检修,在利润高企的刺激下开工意愿强烈,冶炼开工接近满产。7、8月份为下游传统淡季,镀锌板、氧化锌、锌合金产出低迷、行业整体被动去库,终端消费也不容乐观,全球经济增速放缓已成为现实,固定资产投资同比增速维持低位,子行业中汽车增速大幅萎靡,铁路船舶航空等也有所下滑,环保压力也限制了镀锌和氧化锌的开工。展望后市,中米经贸关系缓和的预期与国内对基建的加码或在短期内支撑锌价,而从中长期开看,全球经济下行压力和锌基本面的羸弱将使得锌价承压,后市的关注重点在于冶炼拐点到库存拐点的变化,如出现持续性的显性累库则锌市将再度进入下跌通道。

图:上海锌期现价格及升贴水

数据来源:Wind,国信期货研发部

国信期货