首页 > 百京赛车计划

|

百京赛车计划

|

增持印度、印尼、泰国,低配日本,QDII投资策略有新变化!美股持仓占比仍是收益关键

许诺 券商中国

区域配置策略一直都是QDII基金投资的核心策略,把钱投向哪个国家或地区,投多少,这对QDII基金经理来说至关重要。

全球撒网集中投资

截至今年二季度末,国内的QDII基金数量大约300只。根据基金公司披露的二季度报告以及东方财富Choice数据,QDII基金在二季度末的投资发生了一些新变化。

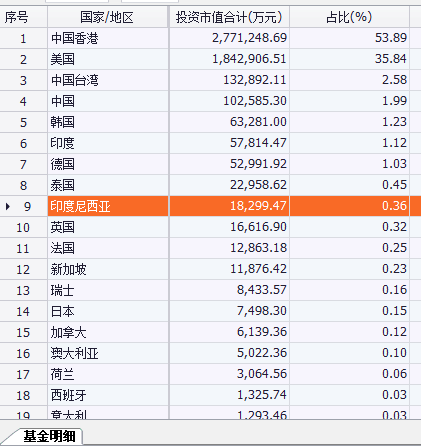

数据显示,按地区看,截至今年二季度末,国内QDII基金的资产配置总计布局了全球32个国家和地区。

在这32个区域中,投资中国香港地区的市值为277.1亿,占比高达53%,总计涉及到了107只QDII基金;

投资于美国的市值为184.3亿,涉及到123只QDII基金;

投资于中国台湾地区的市值为13.3亿,总计4只QDII;

中国大陆为10.3亿,涉及24只QDII基金;

韩国为6.32亿,涉及6只QDII基金;

印度为5.78亿,涉及3只QDII基金;

德国为5.3亿,泰国为2.3亿,印度尼西亚为1.83亿,英国为1.66亿,法国为1.28亿,日本为7498万。

另有爱尔兰、以色列、墨西哥、马来西亚等国家的投资市值不足50万人民币。

总体来看,国内的QDII基金对亚洲市场的投资主要还是集中在港股。除中国香港、中国内地、中国台湾外,东亚地区的区域资产配置集中在韩国。

以上投摩根亚太优势QDII基金为例,数据显示该基金二季度末第三大重仓股就是在韩国证券交易所上市的三星电子。虽然有多达19只QDII基金投资于日本市场,但合计持有的市值仅为7498万人民币,远远落后于QDII基金在韩国市场超过6亿人民币的市值投资,日本市场在国内QDII基金中的配置比例,也由2018年中期的前10大目的地市场,降至投资目的地的第14名。

截至今年二季度末,投资日本市场比重最大的QDII基金是博时大中华亚太精选QDII基金,合计投资了2826万人民币,占该QDII基金净值比例的15.27%,而该基金也是国内仅有的将日本市场列为第二大市场的QDII。

另外,QDII基金在东南亚市场的投资向来保持较强的关注度。在东南亚市场,国内QDII基金经理主要关注两个国别配置策略,其一是泰国,其二是印度尼亚西。

泰国和印度尼西亚都进入了国内QDII基金前十大投资目的地,投资的市值分别为2.29亿人民币和1.83亿人民币。而且,泰国和印度尼西亚在QDII的区域配置比例,也远远高于很多欧洲国家,显示出QDII基金经理更热衷于捕捉潜力股以及发现成长的魅力。

也有部分新兴市场在国内QDII基金的布局中,配置比例极低甚至暂时性淡出QDII基金的投资。自2016年华夏全球QDII基金、上投摩根全球新兴市场基金仍然配置土耳其市场后,至今已有三年时间未见国内QDII基金在土耳其市场的投资。

而相对于QDII基金在印度市场的大手笔投资,截至今年二季度末,国内的基金经理对巴西市场的投资却仅约100万人民币;此外,对南非市场的投资也保持较低的水平。显示出国内的基金经理对新兴市场的布局更偏向经济活跃、劳动力成本更低的东南亚和南亚市场。

美股持仓占比决定基金收益

QDII基金将仓位向美股、印尼、泰国等区域移动,也为QDII基金今年上半年的业绩做出一定贡献,但分化也比较明显。

由于今年上半年美股的强势表现,跟踪美股相关指数的QDII基金表现不俗。根据银河证券基金研究中心数据显示,今年上半年,QDII股票型基金平均收益率上涨13.33%,QDII混合基金平均上涨11.39%,QDII债券型基金平均上涨6.87%,QDII商品基金平均上涨15.29%,QDII房地产信托基金平均上涨14.24%。

这种势头甚至一直延续至七月底,跟踪美股指数的易方达标普信息科技QDII基金更以31.25%收益率位居前七个月QDII偏股基金冠军,也是前7月唯一一只收益率超过30%的QDII基金。

选股型的QDII基金中,嘉实全球互联网QDII截止今年二季度末,第一大重仓股是脸书,第二大重仓股是亚马逊,两只美股合计占基金资产净值比例高达19.99%,由于美股公司的强势表现,嘉实全球互联网基金今年前七个月的回报率达到了22.76%。

此外,由于区域配置策略得当,南方全球精选QDII基金今年前七个月的净值上涨了18.9%,工银瑞信全球配置基金前七个月净值上涨了19.8%。

南方全球精选QDII基金经理黄亮表示,报告期内,基金在区域配置上基金维持了对美国的超配以及对欧洲、日本的低配。在行业层面,基金在2018年12月美股大幅调整后将防御类配置转为更有进攻性的行业:工业、可选和能源,而在2019年一、二季度基金在海外权益市场上逐渐转向谨慎,阶段性配置后周期防御类行业的投资机会:必选、医药、公用事业,同时基金关注黄金等避险资产的机会。

不过,部分QDII基金的区域配置尽管低配了日本,增持了泰国、印尼和印度,看似策略得当,但泰国、印尼和印度的市场还无法替代更庞大的美股市场,对QDII基金的整体业绩也难以起到关键性,反而如果没有重仓美股,业绩难免逊色其他重仓美股的QDII。

以南方全球精选、上投摩根亚太优势为例,其区域策略在亚洲市场较为相似,比如都强调了对日本的低配,但今年以来的业绩却差别较大,上投摩根亚太优势低配日本的同时,还强调超配泰国、印度、印尼三国,但从今年以来的业绩看,上投摩根亚太优势QDII的净值上涨了10.87%,表现相对落后南方全球精选的近20%的表现。

其中最大原因就是美股的占比,根据上投摩根亚太优势的第二季度末报告,该QDII对印度、泰国、印尼的投资占比分别为12.67%、5.09%、4.01%,而美股市场仅为7.54%,相对的说,今年美股一些大型互联网公司的表现比印度公司表现更好,也使得对美股配置不足的QDII的业绩逊色不少。

QDII资金加仓“热带三杰”

上投摩根亚太优势QDII基金在披露的第二季度报告中指出,今年二季度,相对于其他市场,东南亚、南亚股市反倒有所表现,尤其是泰国、印度尼西亚、印度,股市较为强势。

亚太优势基金在二季度表现与业绩基准相近,其中超配在印度,印尼及泰国,表现较佳。东北亚的科技股表现不佳,中国香港、中国台湾及韩国市场表现不如预期,基于对市场反复的判断,上投摩根亚太优势基金的持仓仍然超配在印度、印尼以及泰国,同时标配中国台湾,其他市场暂时低配。

环比来看,QDII基金二季度的地区配置策略较今年一季度有显著变化,国内QDII基金在香港市场的投资虽然比例高达53.89%,但较今年一季度的数据下降了4.27个百分点,这意味着QDII基金经理整体上削减了对香港市场的布局,尽管港股依然还是主要投资对象,但流出的资金移向了美股市场和东南亚市场,而后者就是“热带三杰”的印度、印尼和泰国。

因为就在QDII基金降低港股配置的同时,对美国市场的投资却增加了。QDII基金今年一季度末持有的美股市值为176亿人民币,占全部QDII全球投资比例的32.90%;而到了今年二季度末,持有的市值提升到184.3亿人民币,在全球的投资比例中提升到35.84%。

二季度,QDII基金经理还积极加仓印度市场、东南亚市场。在今年一季度末,印度市场在国内QDII基金的全球投资比例还不足1%,但到了今年二季度末,QDII基金对印度市场的投资占比已经超过1%,同时增持了东南亚市场的资产。

下图为上投摩根亚太优势基金第二季度报告:

印度市场早已吸引了基金公司产品设计部门的眼球。数据显示,在2003年11月28日~2018年11月30日这15年时间里,MSCI印度指数上涨494%,同期沪深300上涨178%、标普500指数上涨161%、MSCI全球指数上涨108%。MSCI印度指数这15年期间的年化波动率为23.3%,其风险回报比高达61.23%。

事实上,国内的基金公司早在去年就已经开始申报、推出主打印度市场的QDII基金,汇添富也在去年拟申报汇添富印度精选基金,工银瑞信基金公司在去年6月推出了工银瑞信印度市场基金,泰达宏利基金公司则在今年1月正式推出了泰达宏利印度机会股票QDII基金。

中信证券研究报告指出,印度是海外最重要的新兴市场,在全球主要经济体人口老龄化的大背景下,印度较低的人力成本和充沛的劳动力供给使其备受关注,资本市场对其经济增长予以高预期。

据IMF的预测,在未来相当长的一段时间,印度经济将持续领跑全球经济增长。印度股市风险收益比高,过去10年MSCI印度与沪深300日收益率相关性为0.2674,从全球资产配置的角度,印度具有较高的配置价值。