首页 > 精准pk赛车六码计划网业版

|

精准pk赛车六码计划网业版

|

【海通策略】起跳前的下蹲(荀玉根、钟青)

来源: 股市荀策

核心结论:①中央政治局会议、美联储降息都已落地,整体属于预期兑现,事件干扰和技术角度市场短期调整压力仍在。②上证2440点的牛市反转格局未变,市场处于牛市第二波上涨前的蓄势阶段,企业盈利即将见底,跟踪国内政策落地及关系进展。③市场下蹲为起跳做准备,中期角度这是布局期,未来牛市第二波上涨以科技和券商进攻,核心资产为基本配置。

起跳前的下蹲

最近一周市场前期关注的三个因素:中央政治局会议、谈判、美联储议息会议等都已经落地,整体属于预期兑现。短期市场仍有调整压力,中期我们维持《蓄势待发——2019年中期A股投资策略-20190705》、《耐心布局-20190721》等报告观点,目前市场处于牛市第一波上涨后的回撤后期,短期下蹲是为牛市第二波上涨蓄势,耐心布局。

1. 市场短期可能继续下蹲

事件因素角度,短期市场调整压力仍在。最近一周市场前期关注的三个因素:中央政治局会议、谈判、美联储议息会议都已经明确,整体上符合预期,属于预期兑现。具体来看,第一个因素是7月30日召开的中央政治局会议,整体符合市场预期。与4月19日相比,本次中央政治局会议强调了“国内经济下行压力加大”,未来宏观政策表述整体更积极,提出详细的稳增长措施,未提及“结构性去杠杆”。第三个因素是7月底的美联储议息会议,美联储下调联邦基金目标利率25BP,但美联储主席鲍威尔的言论不及市场预期的鸽派,当天美股就大幅下跌。以上三个变量落地属于前期预期的利好兑现,甚至略弱于预期,A股本来就上攻乏力。此外,8月上市公司将密集披露中报,此前已经有部分企业中报业绩不达预期的事件出现。如涪陵榨菜在7月30日披露财报显示,19H1归母净利润增长仅3.14%,远低于市场预期,7/30以来4个交易日涪陵榨菜累计跌幅达18.4%。7月14日东阿阿胶在19年半年报预告中也显示其19H1净利润同比将下降75%至79%,7月14日以来东阿阿胶累计跌幅也已经达到18.4%,8月需要警惕上市公司中报不达预期的冲击。

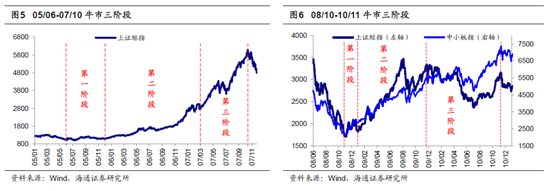

技术上,市场处于牛2-c下跌中,仍可能回补前期缺口。前期报告《牛市有三个阶段-20190303》中我们分析过,今年1月4日上证综指2440点是牛市的反转点,类似2005年998点,年初以来的行情类似05年下半年、08年四季度,都是牛市第一阶段即牛市孕育期,特征是进二退一。从技术形态来看,从19年1月4日上证综指2440点至4月8日的3288点是牛市1浪上涨,上证综指3288点以来的回调是牛市2浪回调。《如何定性这波上涨?-20190623》中我们分析过,从市场形态来看,05年下半年、08年四季度的市场回撤,上证综指都经历了“下跌-反抽-再下跌”的过程,这就是牛市2浪回调的abc形态。具体来看,05年下半年的牛市2浪回撤阶段,上证综指从05/9/20最高1224点跌至05/9/28的1129点后,然后反抽至05/10/12的1166点(反抽幅度为前期跌幅0.39),然后再次下跌至05/10/28最低1067点。08年四季度的牛市2浪回撤阶段,上证综指从08/12/9最高2100点跌至08/12/16的1907点后,反抽至08/12/19的2039点(反抽幅度为前期跌幅的0.68),然后再次下跌至08/12/31的1814点。这一轮2019/4/8上证综指3288点至2019/6/6的2822点属于牛市2浪回调过程中的a子浪,2822点至2019/7/2最高点3048点属于b子浪反抽,3048点至今为c子浪,c子浪的最低点即是牛2回撤的最低点。借鉴历史,以05年下半年、08年四季度为例,牛市2浪回调通常回吐牛市1浪涨幅的0.6-0.7,这次从19/1上证综指最低2440点最大上涨848点至4月初的3288点(涨幅35%),之后回撤466点至目前最低2822点(跌幅-14%),回吐前期上涨幅度的0.55,幅度比以前略小。如果按照牛2回撤是牛1上涨幅度的0.618测算,这次调整上证综指对应的最低点是2760点,如此的话正好回补前期缺口,即2804点。当然,这只是技术角度分析的参考,波浪理论里面牛市2浪回撤幅度也可以是牛市1浪涨幅的0.73,甚至跟1浪等长,从目前国内外基本面背景看,市场情绪很难出现这么大幅的恶化。

2. 牛市第二波上涨蓄势待发

大格局:目前处于牛市第一阶段的调整末期。从4月8日上证综指3288点以来市场的调整已三个多月,近期缩量盘整一段时间后,8月2日跳空放量下跌,投资者的担忧加剧,3月底4月初的牛市信心已经明显减退。我们认为,牛市的大格局并未改变,市场正处在牛市第一波上涨后的休整后期。我们在《牛市有三个阶段-20190303》中根据盈利和估值关系将牛市分为三个阶段:第一阶段是孕育期,企业盈利增速回落找底中,但宏观政策已偏暖,流动性好转,估值修复推动市场上涨,这个阶段市场进二退一。第二阶段是爆发期,企业盈利触底回升,盈利和估值均上行,形成戴维斯双击,这个阶段市场涨幅最大,即牛市主升浪。第三阶段是泡沫期,此时盈利增速已趋于平缓,失去第二阶段的加速度,但以散户为代表的增量资金仍在加速进场,构筑市场泡沫,形成最后一冲。上证综指从2440点开始进入了牛市第一阶段即孕育期,2440-3288点上涨源于宏观政策偏暖,流动性好转,估值修复。随着估值修复到位,由于4月之后基本面没跟上,3288点以后市场进入牛市第一阶段上涨后的回撤,详见《四月决断-20190406》、《小心溜车-20190421》、《这波调整的性质及前景-20190505》。我们认为当前市场处在调整后期,对比05年下半年、08年四季度牛市第一阶段市场上涨、下跌,时空接近了。05/6-05/12期间,上证综指从05年6月998点涨至9月1223点,随后回落至12月1070点附近,上涨和下跌时间都在3个月左右,回撤阶段回吐前期涨幅0.68。08/10-08/12上证综指先从08年10月28日的1664点涨至12月9日的2100点,随后回落至12月31日的1814点,上涨和下跌时间都接近1个月,回撤阶段回吐前期涨幅的0.65。这次从19/1上证综指最低2440点最大上涨848点至4月初的3288点(涨幅35%),之后回撤466点至目前最低2822点(跌幅-14%),上涨和下跌时间都在3个月左右,回吐前期上涨幅度的0.55,时间相对充分,空间略差一些。从成交量角度看,牛市第一阶段的休整后期都出现了明显的缩量,对比05/06-05/12,市场在牛市第一阶段末期日均成交额在81亿元左右,前期成交额高点在250亿元左右;对比08/10-08/12,市场在牛市第一阶段末期日均成交额在560亿元左右,前期成交额高点在1500亿元左右;回到现在,当前市场的日均成交额已经下降到了3500亿左右,前期成交额高点在10000亿元左右,三次牛市第一阶段末期成交额相比于前期高点均萎缩30%左右。

牛市第二波上涨条件将逐渐出现,时间利于多头。回顾历史,借鉴05-07年、08-10年、12-15年三轮牛市,市场结束调整进入牛市第二阶段上涨,需要基本面、政策面的共振。我们在《牛市第二波上涨需要啥条件-20190714》中对历史上的牛市第二波上涨信号进行了回顾:2006年1月牛市第二波上涨源自基本面和政策面共振,全部A股归母净利润同比增速06Q1见底于-14.0%,06Q2升至7.4%,07Q1升至80.7%,贷款余额同比也因06年初政策加码从05/12的13.0%升至06年1、2月的13.8%、14.1%,随后升至07/03的16.3%;2009年1月牛市第二波上涨也源自基本面和政策面共振,全部A股归母净利润累计同比增速09Q1见底于-26.2%,09Q2回升至-15.0%、09Q4达到25.0%,贷款余额同比由于四万亿计划见效先升至08/12的18.8%,09/01进一步升至21.3%,随后升至09/11的33.8%;13年4月牛市第二波上涨主要源自微观盈利拐点确认,业绩加速回升,创业板指净利润同比增速从12Q4的-9.4%反转升至13Q1的5.2%,随后升至14Q4的21.5%。回到现在,市场进入牛市第二阶段需政策面和基本面共振,条件将逐渐出现,时间利于多头。基本面上,我们预计全部A股归母净利同比增速三季度见底,ROE四季度见底。一方面,盈利周期与库存周期对应,根据历史上库存周期平均持续39个月推断,本次库存周期底部在8-9月,最新公布的6月工业企业产成品存货增速继续回落至3.5%,正在逼近历史底部0%附近。另一方面,历史上政策转向积极到盈利见底中间时滞5-9个月,今年1月金融数据见底回升标志货币政策发力,对应盈利见底也在今年3季度。我们预计19Q3的A股净利同比为0%,2019年为5%,ROE为9%。往后看1.5-2年是业绩回升期,预计届时GDP增速稳定在6-6.5%左右,A股归母净利润增速有望回升至10-15%,ROE至12%以上。政策面上,中央政治局会议定调的宏观政策相比4月19日更积极,跟踪后续货币和财政政策的落地,货币方面观察未来是否会有进一步降准或者降低政策利率的操作。财政方面,截至7月末全国已累计发行21765亿元新增地方债,占2019年新增地方政府债务限额30800亿元的70.7%,很多地区将在9月全部用完今年地方债新增限额,四季度是否会加大专项债发行额度需要跟踪。

3. 应对策略:耐心布局

下蹲为起跳蓄势,耐心布局。7月中旬以来市场持续围绕着上证综指2900点上下小幅盘整,在前文中分析过,我们认为4月8日上证综指3288点以来的市场调整,属于牛市第一波上涨后的正常回撤,从基本面演变的趋势和进程看,调整已经进入尾声,基本面角度我们预计全部A股归母净利同比增速将在三季度见底,库存周期底部可能在8-9月出现,最新公布的6月工业企业产成品存货增速也正在逼近历史底部附近。技术角度,上证综指已经步入牛市2浪回调的c子浪,前期缺口也已经很近。对比历史,4月8日上证综指3288点以来的市场调整在时间和空间上已经跟05/6-05/12、08/10-08/12的调整接近。拉长时间看,上证综指2440点以来牛市的长期逻辑没变,即牛熊时空周期上进入第六轮牛市、中国经济转型和产业结构升级推动企业利润最终见底回升、国内外资产配置偏向A股。着眼未来,维持《蓄势待发——2019年中期A股投资策略-20190705》观点,这次调整结束后,市场将进入牛市第二波上涨。回顾05/6-07/10、08/10-10/11、12/12-15/06(创业板指)的三轮牛市,前两轮牛市中第一个阶段的上涨和回调持续3-7个月,上证综指最大涨幅在22%-26%之间;牛市第二个阶段的上涨和回调持续时间为11-15个月,上证综指最大涨幅在87%-181%之间;牛市第三个阶段持续时间为12-20个月,上证综指最大涨幅在50%-104%之间。12/12-15/06期间主要是创业板指的牛市,这次牛市第一个阶段持续了5个月左右,创业板指最大涨幅约54%;牛市第二个阶段持续了21个月,创业板指最大涨幅约92%;牛市第三个阶段持续时间为6个月,最大涨幅约172%。借鉴历史,牛市第二阶段的涨幅明显大于第一阶段,因为基本面见底回升,盈利和估值戴维斯双击。从风险收益比角度来看,短期市场仍可能下探补缺口,以上证综指为例,即2804点,但向下空间不大,时间站在多头这一边,牛市第二波上涨越来越近,战略上耐心布局。有投资者担忧在没有增量资金背景下,市场未来很难进入牛市第二波上涨,我们前期分析过,回顾历史上05/06-07/10、08/10-10/11、12/12-15/06三轮牛市,牛市第一阶段均没有增量资金入场,投资者观望心态浓厚,牛市第二阶段资金逐渐进场,并在第三阶段加速流入,详见《以史为鉴:牛市的资金入市节奏-20190703》。

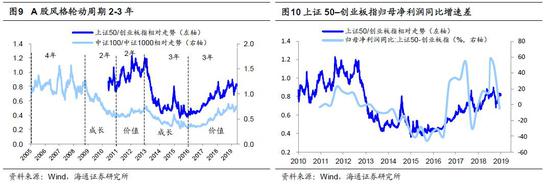

积极调整结构,未来科技和券商进攻,核心资产为基本配置。前期报告《牛市第二阶段什么行业最强?-20190730》我们分析过,牛市第二阶段的主导产业符合时代背景,关键是业绩回升陡峭,这次“科技+券商”有望成为本轮主导产业。对科技股来说,产业政策向科技倾斜,科创板、融资放开等举措将带动VC/PE为科技企业注入增量资金,同时伴随着5G等新技术的推广应用,将带动行业需求回暖以及产生新需求、增加订单,推动ROE改善。科技股最新一轮盈利回升期始于12Q4,高点在16Q1,此后开始回落,至19Q1已持续26个季度。随着三年业绩承诺到期,大量商誉减值损失直接冲抵净利润,盈利处在周期性底部,19Q1通信ROE(TTM)为2.9%,电子为7.3%,计算机为3.5%,均低于A股的9.3%,ROE(TTM)均处在历史偏低位置。未来随着资本市场改革及创新战略的推进,科技股盈利有望进入新一轮回升周期。对券商股来说,随着大股权时代来临,券商业务有望更多元化,成为综合性投行。资本市场增量改革不断推进,并且监管鼓励大行通过同业拆借、repo等方式加大对券商融资的支持,券商金融债发行、短融增额,均有利于券商降低资金成本,提高杠杆率,从而提升ROE。从风格角度来看,A股价值和成长风格2-3年一轮换,盈利相对趋势是决定风格的核心变量,2016年以来价值占优已经3年多,价值龙头相比成长龙头已没估值优势,未来成长盈利回升趋势将更陡峭,风格正在孕育变化,详见《谈风格:风起于青萍之末-20190710》。从最新基金披露的重仓股情况看,我们在《消费占比创历史新高——基金2019年二季报点评-20190719》中指出,剔除港股后19Q2消费股市值占比大幅上升4.8个百分点至50.1%,创历史新高,而TMT占比下降4个百分点至15.5%,回到13年初的水平。有观点认为未来外资持续流入的背景下,将持续利好国内以消费白马为主的价值龙头,我们认为不能过度迷信外资对风格的影响。《外资对风格影响多大?-20190729》中我们分析过,外资偏好各个地区的核心资产,A股核心资产不仅只有消费白马,关键看业绩。在A股中,QFII在05-09年、12年以后分别加大了对金融和消费配置,陆股通北上资金在2017年也买入了科技股,核心逻辑是业绩变化。当然,消费白马、制造龙头代表的核心资产业绩保持稳定,仍可以作为基本配置,只是未来股价弹性相对弱一点。

风险提示:向上超预期:国内改革大力推进。