首页 > 分分pk前三复式怎么玩

|

分分pk前三复式怎么玩

|

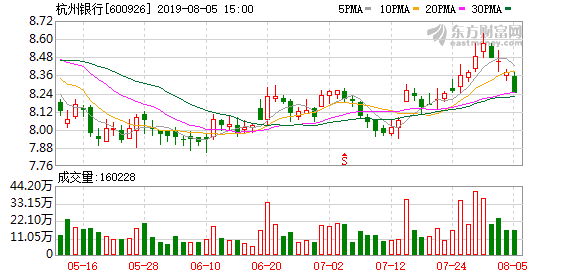

原标题:杭州银行定增72亿元“解渴” 不良贷款余额上升 来源:中国经济网

7月底杭州银行发布公告称,拟向红狮控股集团有限公司(以下简称“红狮集团”)等4名对象发行不超过8亿股A股股票,募资总金额不超过72亿元,用于补充该行核心一级资本。

近年来杭州银行业务规模快速扩张的同时,资本充足率指标也面临监管压力,截至2019年6月末,该行核心一级资本充足率为8.05%。

民企股东增持近半新股

根据公告,4名发行对象分别为红狮集团、杭州市财政局、苏州苏高新科技产业发展有限公司(以下简称“苏高科”)及苏州新区高新技术产业股份有限公司(以下简称“苏州高新”),拟认购股份分别不超过3.88亿股、1.16亿股、1.78亿股和1.18亿股。

杭州银行在回复《中国经营报》记者采访时表示,本次拟作为非公开发行对象的4家投资者中,杭州市财政局及红狮集团作为本行的老股东,对本行的发展前景一直较为看好;选择苏高新、苏高科作非公开发行对象则是着眼未来的市场化选择。

据年报显示,截至2018年末,杭州银行前五大股东分别为CommonwealthBank ofAus-tralia、杭州市财政局、杭州市财开投资集团有限公司、红狮集团、中国人寿保险股份有限公司,持股占比分别为18%、11.08%、7.76%、6.09%和5.55%。

公告显示,截至2019年6月30日,杭州市财政局及其一致行动人合计持有杭州银行12.81亿股,占总股本的24.96%。

以发行不超过8亿股A股股票计算,本次非公开发行完成后,杭州市财政局及其一致行动人的持股占比将下降至23.5%;红狮集团合计持股约7亿股,持股占比将上升至11.8%,或将成为该行第三大股东。

据公告显示,截至2018年末,红狮集团总资产为411.06亿元,资产净额为207.61亿元,营业收入为277.81亿元,净利润为55.85亿元。

中诚信国际在日前发布的《红狮集团2019年度跟踪评级报告》中指出,随着产能规模不断扩大,投资支出增加带动公司债务规模呈上升态势,截至2019年3月末,公司总债务达156.38亿元,且短期债务占比72.3%,存在一定短期偿债压力。

不良贷款余额上升

杭州银行回复记者称,本次非公开发行有助于提升本行资本规模,为本行各项业务的稳健、可持续发展提供有力的资本保障,促进本行实现规模扩张和利润增长,提升本行的盈利能力和核心竞争力。

数据显示,2018年末该行资本充足率、一级资本充足率及核心一级资本充足率分别为13.15%、9.91%和8.17%,分别较2017年末下降1.15、0.85和0.52个百分点。今年一季度末,上述三项指标进一步下降,其中核心一级资本充足率降至8.05%。

中国银行国际金融研究所研究员熊启跃表示,按照最新监管要求,非系统性重要银行核心一级资本充足率不得低于7.5%,但实际上监管根据每家银行的不同会有附加要求,且随着IFRS9新会计准则的实施,银行拨备计提也会有较大增长,一定程度上使得利润空间被压缩,资本压力上升。

“银行对资产增速的刚性需求仍然较强,在支持中小微企贷款的政策趋势下,地方银行风险资产的扩张刚性要求,急需核心资本补充。”熊启跃说。

杭州银行表示,近年来业务规模持续增长是导致资本充足率下降的主要原因。

据年报数据显示,截至2018年末,杭州银行资产规模达9210.56亿元,较年初增加880.81亿元,增幅10.57%;贷款总额3504.78亿元,较年初增加666.43亿元,增幅23.48%。

资产扩张的同时,杭州银行营收保持快速增长。2019年上半年,该行营收及净利增速进一步提升,截至6月末实现营收104.6亿元,同比增长25.74%;净利润36.28亿元,同比增长20.21%。

从资产质量看,数据显示2016年以来杭州银行不良率持续下降,截至2019年6月末降至1.38%;拨备覆盖率持续上升,截至2019年6月末增至281.56%。

杭州银行认为,考虑到我国经济在2019年仍然存在下行压力,同时政府和监管部门要求加大金融服务民营企业和小微企业的力度,未来几年商业银行的贷款质量仍存在一定不确定性,从稳健经营出发,本行仍需保持合理的拨备计提力度和拨备覆盖率水平。

值得注意的是,杭州银行不良贷款余额持续上升,截至2018年末为50.85亿元,较年初增长5.66亿元。同时,2018年杭州银行计提贷款减值损失57.05亿元,较2017年末增加13.14亿元。

杭州银行表示,在目前宏观经济增速下行的市场环境下,本行从稳健经营和审慎管理出发,为进一步增强风险抵补能力,因此增加计提贷款损失准备。

中诚信国际在《2019年杭州银行跟踪评级报告》中指出,由于国内外经济不景气及地区、行业信用风险暴露,近年来该行不良贷款余额出现一定程度增长,资产质量需要加以密切关注。