首页 > 北京pk冠军一期4码计划

|

北京pk冠军一期4码计划

|

中国农历七夕(8月7日)这一天,全球“央妈”们也是爱意满满。

北京时间09:58,新西兰联储公布利率决议,将8月官方现金利率下调50基点至1%,预期为1.25%,前值为1.5%。

北京时间14:14,印度央行宣布,将基准利率下调至5.4%,预期为5.5%,前值为5.75%,。

北京时间15:01,泰国央行宣布,将基准利率从1.75%下调至1.50%。

据不完全统计,自从2019年1月加纳降息以来,全球先后已有多达24家央行降息。

有经济学家表示,还会有更多央行进行保险性降息,经济贸易局势的不确定性正促使所有央行考虑放松货币政策。

随着实际利率走低,黄金、债券等直接受益。

最新数据显示,如今全球负利率债券已经达到15万亿美元规模,改写历史纪录;8月6日亚市,COMEX、伦敦金纷纷创下逾六年新高。

如果全球央行联袂放松只是序曲,那么,黄金、债券的牛市盛宴就谈不上结束!

一天三家

“爱”就大声说出来

8月7日,中国传统的“七夕”佳节,“央妈”们也不忘表达“爱意”——一天之中,先后三个国家的央行宣布降息——新西兰、印度、泰国,其中印度已是今年第四次降息。

自从美联储8月初开始降息之后,全球央行宽松的浪潮一浪胜过一浪,“央妈”们似乎已经不再“羞答答”。

是的,“爱”就大声说出来!就像新西兰联储这样。

8月7日早间,新西兰联储公布利率决议,将8月官方现金利率下调50个基点至1%,创纪录新低,预期1.25%,前值1.5%。

今年5月8日,新西兰联储宣布将基准利率从1.75%下调至1.5%,为该国2016年11月以来首次降息,也是今年以来首个降息的发达国家。

此前,市场几乎一致预期新西兰联储将在今日实施今年以来该国第二次降息,不过预期降息的幅度只有25个基点。因最新数据显示,该国劳动力市场非常强劲,通胀水平的变化也不支持大幅度降息。

IG Markets驻墨尔本分析师Kyle Rodda说,这根本不是市场所预期的,令许多人感到震惊,考虑到新西兰经济数据并不那么糟糕,因此这是央行把目光投向当前数据之外、试图为全球经济放缓采取预防性措施的一个例子。

新西兰联储透露,委员会一致同意降息50个基点,并暗示后续可能继续下调官方现金利率。

新西兰联储主席奥尔直言不讳地说,在这个时候降低利率是“绝对明智的”;全球利率一直在下降,而新西兰联储降息正是这种周期性行为的一部分;最大的挑战在于全球利率有多低。

不得不说,新西兰联储,就是直接!

市场的反应也很“热烈”,超预期的降息决议公布后,新西兰元兑美元汇率一度重挫逾2%,新西兰10年期国债收益率一度暴跌超过18个基点并创下历史新低,当然,这意味着债券价格暴涨。

降息消息披露后新西兰元暴跌

来源:英为财情

新西兰10年期国债收益率创历史新低

来源:英为财情

大声说“爱”的可不止新西兰,隔壁印度央行又又又又降息了!幅度也是超预期的。

下午14时许,印度央行宣布将基准利率下调35个基点至5.40%,为年内第四次降息,市场预期为降息25个基点。

印度央行今年前三次降息都是25个基点:

2月7日,首次降息25个基点;4月4日,再降25个基点;6月6日,再降25个基点;这一次则是降了35个基点。

对此,印度央行行长也很直接:我们要“先发制人”!

据媒体报道,印度央行行长沙克蒂坎塔·达斯表示,在货币政策上,印度央行采取先发制人的立场,降息35个基点是均衡的。印度央行同时将该国2019-2020年度的GDP增速预期从7.0%下调至6.9%。

最新一家宣布降息的是泰国央行。

下午15时许,泰国央行宣布将基准利率从1.75%下调至1.5%。这是泰国今年的首次降息。据了解,此前外媒调查的15名分析师中有14位预期泰国央行将维持政策利率于1.75%不变。

超20家央行演绎降息大合唱

一天之内三家央行降息,而且要么是降息幅度超预期,要么是降息本身超预期,如此多的超预期同时出现,“央妈”们怎么了?

标普全球评级驻新加坡首席亚太经济学家Shaun Roache的评论无疑具有代表性。Shaun Roache说:“我们认为各国央行都会进行保险性降息,而且肯定还会看到更多降息,贸易局势引发的外部不确定性促使所有央行都在考虑放松政策。”

随着8月初美联储降息,“预防性降息”这个词迅速走火,眼下面对全球经济与贸易局势的不确定性,似乎不降息就不“保险”一般。

据不完全统计,自1月份加纳降息以来,全球先后有多达24家央行降息。其中最猛的是土耳其,该国央行上个月一次性降息425个基点。

从全球央行的降息频次来看,7-8月份迎来了一个阶段性的高峰。美联储本月初降息扮演了“火上浇油”的角色。

用一位宏观分析师的话来说,美联储8月初降息,既不是开端,也不会是收尾!

中金公司固收研究团队日前发布报告指出,全球央行将进入新一轮的宽松周期,而且这一轮宽松周期将持续更长时间。

中国央行有关负责人日前表示,在目前美欧等发达经济体货币政策转向宽松的背景下,中国是主要经济体中唯一的货币政策保持常态的国家。

市场越来越关注,中国什么时候会打破这种“常态”。

果然,各种坊间“传闻”、“小道消息”已经开始出现。

“央妈”化身超强多头

黄金光芒四射

在全球陷入低通胀,甚至重新面临工业品通缩的环境下,全球央行们接连降息,将导致实际利率水平进一步走低,黄金、债券无疑将成为最大赢家。

低利率+高不确定性的加持下,黄金光芒四射,已成各路资金竞相追捧的宠儿。

翻看机构研发,不管是股票分析师还是固收分析师亦或者期货分析师,推荐黄金几乎成了标配。

下图是股票分析师话黄金:

资料来源:Wind

下图是固收分析师论黄金:

资料来源:Wind

下图是期货分析师谈黄金:

资料来源:Wind

千言万语,化为一句话就是:黄金,我的爱,你的菜!

多说一句,眼下疯抢黄金的可不是前些年的“大妈”,而是一众“央妈”及其带领的金融机构投资者,个个可都是“金主”,买单力爆棚有木有!

最新数据显示,人民银行已连续第8个月增持黄金储备。

来源:央行网站

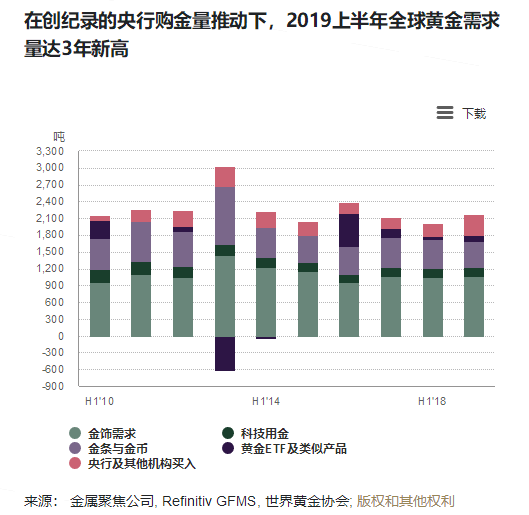

世界黄金协会公布的数据显示,2019年第二季度黄金需求为1123吨,同比增长8%。上半年需求量跃升至2181.7吨的3年高点,主要原因是全球央行们对黄金创纪录的购买。

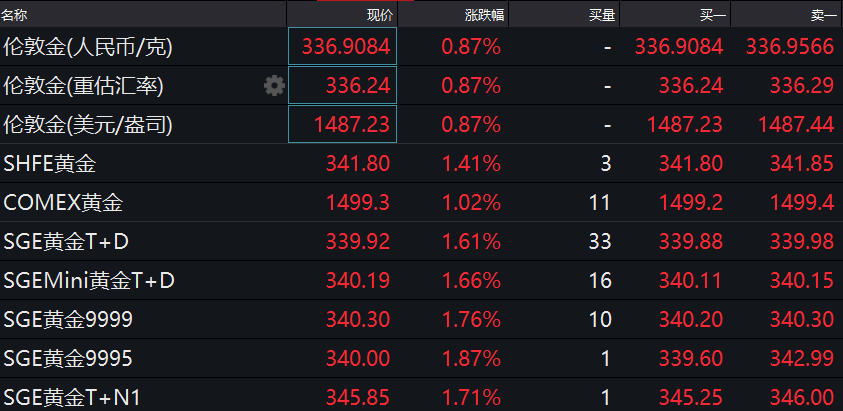

8月7日,伦敦现货金最高涨至1491.32美元/盎司,创逾6年新高;COMEX黄金期价最高涨至1503.3美元/盎司,为逾6年来首次站上1500美元大关;沪金期货主力合约最高涨至343.3元/克,创2013年1月以来新高。

资料来源:Wind

虽然短期金价上涨很快,阶段涨幅不小,可能面临一定的波动和调整风险,但不少机构认为,从中期来看,黄金及相关资产配置价值依旧凸显。

零利率已经out了!

全球负利率债券创纪录

“央妈”降息,债券也是直接受益者。

8月7日,新西兰联储降息,该国指标10年期国债收益率一度暴跌超18个基点,并创下历史新低。

在债券市场人士看来,这其实也算不得什么,毕竟还没有跌到负利率,最近债券利率创新低的新闻已经司空见惯了……

连全球债券市场的风向标——美国国债也频频上演利率跳水的走势。

Wind数据显示,7月30日,美国10年期国债收益率仍在2.06%一线徘徊,但到8月6日已降至1.73%,短短4个交易日下行了超过30bp,光8月5日这一天,就下行了11bp。

8月7日,10年期美国国债收益率跌破1.7%,最低至1.64%,再创2016年10月以来新低。

还有不少国家或地区的公债收益率已创出新低,欧元区国家是典型代表,此外,还有日本。

目前欧元区国家的国债收益率几乎全面创出历史新低。

特别是,作为欧洲经济的“火车头”,目前德国30年期国债收益率都已跌至负利率——这意味着,当前德国整条国债收益率都沉没在零的水平面以下,绝对是前所未有。

英为财情数据显示,8月5日,德国30年国债收益率首次跌至0以下,就连30年这样一个超长期限的利率也已“沦陷”,可见负利率在欧洲主要经济体中已成为普遍。

来源:英为财情

彭博数据显示,8月5日,彭博巴克莱全球负收益率债券指数的市值报15.01万亿美元,超过了2016年7月份的高位水平。

可以说,各国国债收益率不是已创出新低,就是在创新低的路上。

2014年有明星分析师喊出零利率的口号,市场议论纷纷。回头再看,眼下似乎零利率已阻挡不了债券上涨的脚步。

不得不说的是,当前美国才刚降息1次,欧洲和日本还没有采取新的宽松举措,而全球利率已回到2016年的历史低位水平甚至创出了历史新低。倘若后续主要央行宽松力度加大,全球利率会如何走?!

回头再读新西兰联储主席奥尔那句话——“最大的挑战在于全球利率有多低。”

直击灵魂深处,有木有!

那么,全球利率会有多低?已到历史低位的债券利率还能跌多少?债券还值不值得押重注?

此处,请允许中证君套用一句至理名言——世上没有哪类资产会一直上涨。至于何时到顶、何处是顶,恐怕就连最专业的机构也没法回答。至少目前我们看到的是,连“央妈”们也不知道——去年还在不断加息,今年就加入了降息的队伍!

既然不确定,安全边际就很重要。

在目前主要经济体中,只有中国和美国的国债收益率还高于历史低点,而且中美10年期国债利差超过130bp,处在历史上较高的水平。

今年中国债券收益率下行慢于全球债市,原因可能是中国经济更具韧性,中国货币当局也表现出更强的定力。但更高的收益率、更有限的下行幅度,意味着后续存在更大的想象空间,至少给予了中国债券更高的安全边际。

达里奥说,经济周期后期,全球没有一片安宁之地,必须分散投资。分散投资就必须进入中国,要来宜早不宜迟。这是诚挚建议!(详情请见《桥水基金达里奥喊话:诚挚建议全球投资者进入中国市场,宜早不宜迟!》)

达里奥,高明!