首页 > 大发快三看和值技巧

|

大发快三看和值技巧

|

又一位女董秘被“重罚”10年不能担任高管,没权利不知情未参与都无法免责

原创 董秘学苑

从一个超300亿市值的上市公司玩到只剩下13亿市值,并且濒临退市风险,华业资本终于迎来了监管层的一波“算总账”,几百亿市值灰飞烟灭,时任董监高难逃其责,8月2日,上交所对华业资本时任董监高率先给予了纪律处分,时任董秘赵双燕被给予公开谴责处分,并且认定10年内不适合担任上市公司董监高,日前,深大通董秘刚被市场禁入10年,最近重罚的董秘有点多。

市场禁入是证监会行政处罚里对董监高最重的处罚,而公开认定则是交易所纪律处分里最重的处分。

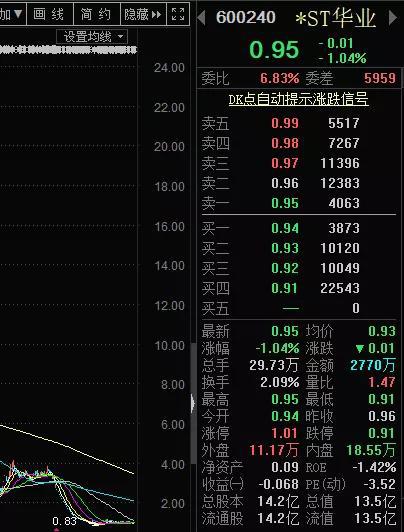

对于华业资本,很多人都不陌生,因为2018年年报被审计机构出具否定意见,而变成*ST华业,目前股价已经连续6个交易日低于1元/股,如果公司股票连续20 个交易日(不包含公司股票停牌日)的每日股票收盘价均低于1元/股,公司股票将被终止上市。

华业借仕奇实业的壳完成的上市,此后一直专注于房地产业务,证券简称从仕奇实业变为华业地产,如果一直单纯地从事房地产,华业可能不会走到现在这个处境。

2014年开始,华业开始逐渐加码投资布局,开始向矿业、医疗、金融进军,力图加上房地产打造四大业务板块,2015年,就从华业地产更名为华业资本。

转型主要靠的是并购,2014年收购了捷尔医疗设,2015年1月又成立了华慈投资用于整合现有及未来拟收购的医疗产业资源。矿业是公司一直以来就有的,华业自2011年开始从事矿业资产收购,拥有几十个探矿权和几个采矿权,金融领域也主要是围绕医疗行业的投融资业务。

如果不是2018年的暴雷,公司的转型似乎是成功的……

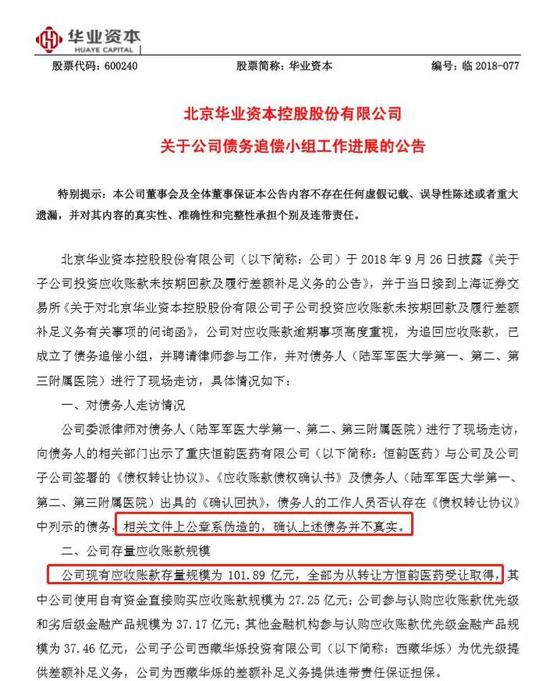

这个雷就是公司2018年9月28日的公告,公司近百亿应收账款,存在收不回来的风险,因为债务人否认和公司存在债务关系,相关文件公章是伪造的,而这些债务都是公司从转让方恒韵医药受让取得。

因为被骗计提大量损失,2018年巨亏64.4亿元,击垮了华业资本。

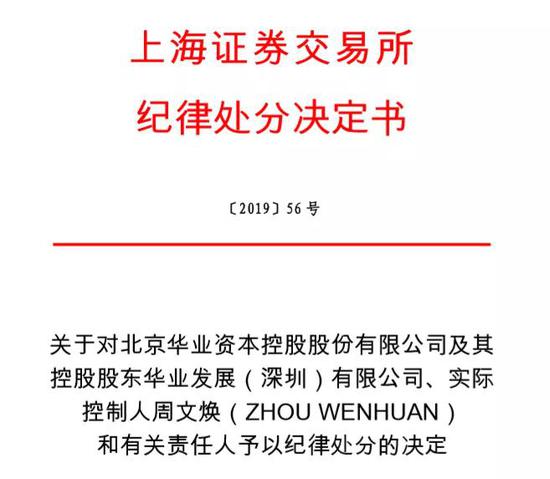

据上交所纪律处分决定书,华业资本共有如下4个违规行为:

1

开展巨额债权投资业务不审慎,造成公司重大财产损失

2015年,公司收购了李仕林的捷尔医疗,并开始与李仕林控制的恒韵医药开展债权投资业务。2018年7月起,公司债权投资业务连续3次出现应收账款逾期未回款情形。2018年9月28日,公司披露《关于公司债务追偿小组工作进展的公告》称,公司债权投资业务产生的应收账款规模已高达101.89亿元。

该等债权均是公司以不同形式向恒韵医药收购所得,但底层债务人否认存在相关债务往来,认为相关文件上的公章系伪造。

上交所认为,公司在与关联方开展巨额债权投资业务时未对风险充分评估论证,在发现回款资金系从恒韵医药账户转出的异常情况时,亦未对底层资产真实性及业务风险进行核实。尤其是自2018年7月起,在发生捷尔医疗因向李仕林提供担保导致部分资产被司法冻结,且部分项目已陆续出现回款逾期的情况下,公司仍于8月20日、8月22日、9月3日先后3次与恒韵医药实施债权收购交易,涉及金额7.11亿元。

2

问询函回复不真实,未及时披露债务逾期的重大事项

2018年9月10日,上交所向公司出具半年度报告事后审核问询函,要求公司披露债权投资业务是否存在逾期情况。2018年9月20日,公司在问询函回复公告中称,债权投资业务不存在逾期未回款情形,未发现相关风险。

随后不到一周内,公司于2018年9月26日发布公告称,2018年公司存在3笔应收账款逾期未回款情况,相关款项到期日分别为7月26日、8月23日和9月20日,合计金额高达 8.88 亿元。

上交所认为,公司信息披露不及时、不真实,风险提示不充分,严重影响了投资者的知情权和合理预期。

3

为关联方违规提供巨额担保,可能导致公司承担重大担保责任

公司完成收购捷尔医疗及其下属子公司后,这些子公司先后多次违规为李仕林、恒韵医药等关联方提供担保,在报告期内涉及案件9起,涉及金额高达17.13亿元,占公司2017年末净资产的25.18%。

上交所认为,公司为关联方提供担保未履行决策程序、未及时履行信息披露义务,金额巨大且可能导致公司因此承担重大担保责任,情节严重。

4

公司连续、集中披露重组、回购与增持信息,但公司及董监高未切实履行相关承诺

2018年6月,公司披露公告称,李仕林未能完成未完成业绩承诺,经公司与李仕林双方协商,李仕林拟将其实际控制的医疗资产注入上市公司,并将于 3个月内公告具体收购方案,是否构成重组存在不确定性。截至目前,资产注入并未实施。公司及李仕林也未向市场提示重组失败的相关风险。

2018年6月20日,公司披露股份回购计划,回购股份规模为5-10亿元;期间,公司并未组织实施回购,也未披露进展情况或提示风险。迟至2018年12月21日,公司公告称,尚未回购公司股份并终止实施回购股份。

上交所认为上述行为对市场及投资者造成误导,导致股价波动。

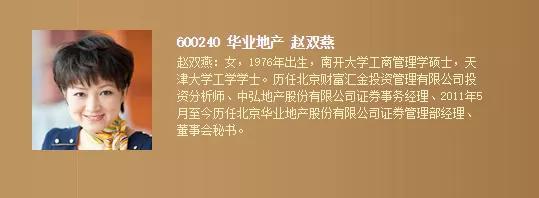

综上,时任公司董事会秘书赵双燕作为公司信息披露事务负责人,未能勤勉尽责,对公司上述违规行为负有主要、直接责任,被给予公开谴责处分,并被公开认定10年内不适合担任上市公司董监高。

资料显示,赵双燕:女,1976年出生,南开大学工商管理学硕士,天津大学工学学士。历任北京财富汇金投资管理有限公司投资分析师、中弘地产股份有限公司证券事务经理、公司证券管理部经理、董事会秘书,2011年7月上任华业地产董秘,2018年12月辞去公司董秘职务。

对于上交所给予的纪律处分,赵双燕也提出了申辩:

1、作为董事会秘书,其对公司经营没有决策权,对债权投资业务的损失不应承担责任;

2、问询函的回复不存在不真实的情形,9月20日回复问询函的公告仅涉及半年度报告报告期内的核查事项,不涉及下半年发生的重大业务风险;

3、对关联方担保行为不知情、未参与,对此不应负责;

4、对公司重组、回购和增持事项履行了信息披露职责,对相关责任人违反承诺的行为不应负责。

从赵双燕的申辩理由可以看到,是目前很多董秘的现状,只能是被动地做信息披露义务,未能主动发现问题并及时披露是主要问题。“没权利、不知情、未参与”都无法成为董秘免于处分的说辞,小编也提醒其他董秘们,在工作中多点主动,为了公司也好,为了自己的职业生涯也好,被动或者不作为都很危险。

对于上述申辩,上交所未接受,“公司高级管理人员本应勤勉尽责,自觉配合并督促公司履行信息披露义务。就公司而言,其所开展的债权投资业务,相比公司开展的其他业务,回报率极高,风险也相应加大。公司董监高理应尽到更高的注意义务,却怠于履职,导致公司在已经发生重大风险事项后,仍继续开展相关业务,并在履行信息披露义务方面产生重大违规。”上交所称,“部分董事、高级管理人员虽然没有直接参与违规行为,但是却仅限于被动履行审议和表决程序,进行形式化、不做后续跟进的询问,或者在公司已经发生违规行为后才予以关注和履职,所提出的相应免责事由不能成立。”

上交所强调上市公司董监高应该要尽到更高的义务,而不是被动地进行形式化的询问,也就是强调要有更多主动行为。