首页 > 赛车怎么稳赢

|

赛车怎么稳赢

|

平安豪掷超百亿增持金茂&华夏幸福,国寿梦碎万达信息第一大股东

来源微信公众号:A智慧保 ,

作者 画凉

今年,险企举牌上演平安国寿登台竞秀。近期继国寿之后,平安人寿在资本市场又亮出 “牌子”。7月30日,平安人寿在中保协网站公布举牌中国金茂控股集团的公告。这场涉及金额达85.97亿港元,约人民币75.67亿元的大资本举牌再次让地产股为之大振。加之增持华夏幸福基业,金额超过110亿元。与此相比,国寿则小赌万达信息未过关,梦碎第一大股东。

7月的尾巴,来自平安人寿的一纸举牌公告,引起了市场对险资投资的又一次注意。

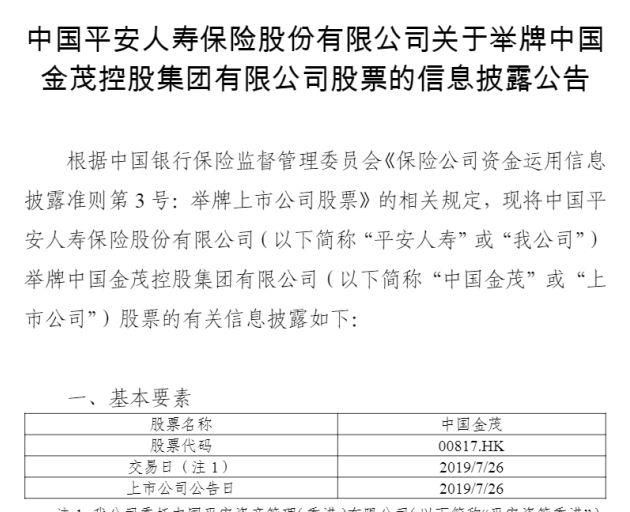

公告显示

平安人寿委托平安资管香港与中化香港、 中国金茂签署《配售及认购协议》 ,通过协议转让的方式,以每股4.8106港元,合计现金85.96914709亿港元受1787077435股中国金茂股份。

此次协议受让股份占中国金茂本次交易前已发行总股本的15.42%、占交易扩大后股本的 15.20%。

如交易完成后,平安人寿及关联方合计将持有中国金茂1789558788股普通股,占中国金茂本次交易扩大后总股本的15.22%。

这是一场大资本的投入,远高于此前国寿打算入主万达信息的那笔资金。

平安人寿荣升中国金茂二股东

在举牌前,平安人寿及关联方已持有中国金茂2481353股普通股,占中国金茂本次交易前已发行总股本的0.02%。

如交易完成后,中国金茂大股东中化香港集团持股比例将由49.71%降至35.1%,平安持股将增至15.22%,成为中国金茂第二大股东。

有意思的是,与平安人寿一起“加注”的还有新华人寿,中化香港拟将1555.986万股中国金茂股份转让给新华。但新华人寿原本就是中国金茂现有股东,此次股权转让份额较小,尚不能作为战略股东。

而平安人寿的这次进入,却以“战略股东”身份登上”第二”的位置,意义不同。

此次,中国金茂引平安人寿这一资本巨擘大幅度进入,引发各方猜想。

是国资整改需求?是进军保险行业?还是缺钱找投资方?目的不同,造成的结果或出现悬殊。

7月26日,在中国金茂发布的公告中显示,开展配售及认购事项能补充公司扩张、发展所需资金。董事认为,引入平安会带来合作机会,以及扩大公司股东基础及资本规模的同时,为公司提供筹集额外资金的机会。

主要意思,还是归于“缺钱”“扩张”。

根据中国金茂2018年年报显示

短期有息负债220亿元,但期内拥有现金及现金等价物为213.24亿元。2019年上半年,中国金茂还获得19块土地,耗资152.4亿元。

资本出出进进 ,作为大央企的中国金茂,仍要保持稳定的现金流。

这或许是平安能够按折价配售新股方式,大举购入中国金茂股权的重要原因。

两大巨头举牌路:一别两宽,各生欢喜

除此次平安举牌中国金茂外,2019年上半年,进行举牌的保险公司还有中国人寿。

4月29日中国人寿发布消息称与申万宏源签订《基石投资协议》,参与申万宏源 H 股 IPO,并通过合格境内机构投资者(QDII)账户以现金认购申万宏源的 H 股股份 172907200 股。6月24日万达信息发布公告

控股股东万豪投资与中国人寿签署了《股份转让协议》,约定万豪投资向中国人寿以每股14.44元的价格协议转让万达信息非限售流通股份5000万股,总价款为7.942亿元,占万达信息总股本的5.01%。如交易完成后,中国人寿将成为万达信息第一大股东。

这是中国人寿于2019年上半年的两次重要举牌。但谁曾想,一份来自万达信息的终止协议,令中国人寿成为万达信息第一大股东的梦想化为“泡沫”。

原因是,万豪投资与债权人未能在协议规定的期限内达成一致导致。而此次交易失败,也引起了一众热议。

再看平安,于2019年初就有一轮备受地产行业关注的“举牌”行动。

2019年2月,平安人寿发布公告称,平安资管与华夏幸福、王文学共同签署《关于华夏幸福基业股份有限公司之股份转让协议股份转让协议》,约定华夏控股以人民币 4203282942 元的价格向平安资管转让华夏控股持有的华夏幸福 170886000 股股份,占上市公司股份总数的5.69%。平安人寿作为标的股份的实际受让方,与平安资管、华夏控股、王文学签署《关于华夏幸福基业股份有限公司之股份转让协议之补充协议》,约定将《股份转让协议》项下的标的股份过户至我公司指定的股票账户。交易后,平安人寿及关联方合计将持有华夏幸福 758253503 股普通股,占华夏幸福股本的 25.25%。

总计耗资近200亿元投向华夏幸福,持股增至25.25%,是平安对地产的“钟爱”。

但事情远没有这么简单。

6月10日,王文学控制下的另一家A股上市房企玉龙股份发布公告称,王文学控制下的知合资本将持有玉龙股份的股票全部转让,总转让价款是27.49亿元。

而6月22日,华夏控股宣布,拟用永续债权的方式向华夏幸福提供18亿元资金。也是这一天,华夏控股与中国平安签署了一份补充协议:

平安资管与平安人寿同意,华夏控股可使用《股份转让协议》中约定的第二期股份转让价款中的不超过6 亿元,用于适当偿还部分融资款及解除华夏控股所持本公司相应股份的质押登记。

但不同的是,国寿升级万达信息第一大股东梦断,而平安还要允许部分资金来偿还“原来的债”。

一家举牌为“重振”,而另一家为“扩充”。

这是上半年中国保险业在资本市场举牌的全景图。

平安活跃举牌界,钟爱地产股

纵观险资在资本市场的举牌,收敛了许多,理性了不少。从2016以来,参与举牌的险企包括有百年人寿、平安人寿、平安养老、太平再保险、上海人寿、泰康保险、阳光财险、国华人寿、中国人寿、华安财险、华夏人寿等。这其中,平安成为举牌界的常客,频频现身。

例如,

2016年在久远银海、碧桂园、上海家化,2017年在旭辉控股、株式会社津村、万国数据、汇丰控股,2018年在久远银海、中国中药、华夏幸福等上市公司的股票变化出现平安的身影,有被动持股,更多的是主动出手。

这其中,地产股则成为平安钟受的对象,成为华夏幸福、旭辉控股、碧桂园、中国金茂的二股东。正如平安所说,对中国金茂的投资,是偏长期的财务性投资,在养老、健康产业方向具有战略协同效应。有券商分析人士认为,房地产行业指标兼具价值属性与成长预期,目前宏观环境导致房企拿地放缓,房企有更多现金来分红,这恰好契合了险资的配置需求。中国金茂表示,引入平安作为第二大股东,在市场化央企混改的征程上迈出了关键性的一步。那么,作为资金实力雄厚的保险业,未来参与混改有了巨大的想象空间。