首页 > 幸运飞艇冠军全天计划 网页版

|

幸运飞艇冠军全天计划 网页版

|

内容提要:

1、装置检修减少,市场供应增加

2、下游需求不振,社会库存下降缓慢

3、新增产能待产仍较多

4、原料走势坚挺,

5、新屋开工及施工面积回升明显

策略方案:

| 单边操作策略 | 套利操作策略 | ||

| 操作品种合约 | V2001 | 操作品种合约 | |

| 操作方向 | 做空 | 操作方向 | |

| 入场价区 | 6660 | 入场价区 | |

| 目标价区 | 6260 | 目标价区 | |

| 止损价区 | 6790 | 止损价区 |

风险提示:

1、宏观数据好转,房地产市复苏超预期;

2、下游需求大幅上升

3、原油,煤炭价格大幅走高;

4、中米贸易战缓和

5、安全生产检查升级

一、供需分析

1、产能产量

从PVC产能图中我们可以看到,近几年,我国PVC的产能产量的增长速度都较慢,即便是2013年高峰的时候,产能增速也仅为7.35%。2014与2015年更是达到了负增长,显示PVC行业在淘汰落后产能方面取得了较好的成绩。2016年后,产能开始恢复正增长,但增长的幅度也很小,2016年为1.07%,2017年为2.66%,都没有超过3%。但进入2018年后,产能增速开始有所上升。据统计,2018年产能计划增长130万吨左右,增幅达到了5.52%。预计2019年,2020年产能增速也都较高。

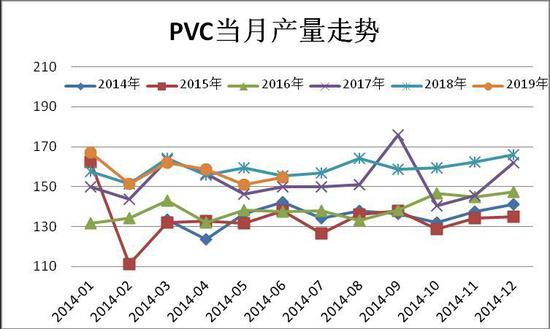

2019年6月,我国共生产PVC154.69万吨,环比上升了3.6万吨,升幅2.39%,同比则下降了0.81万吨,降幅0.52%。2019年1—6月,我国共生产PVC945.06万吨,同比下降了0.27万吨,降幅2.91%。

从产量走势图中可以看出,2018年四季度,PVC的产量呈现平稳增长态势。2019年1月,国内PVC产量仍为历年之最,但进入2月份后,产量大幅减少,同比环比均有较大幅度的萎缩。进入3月份,产量明显回升。不过,4、5月份的产量又开始减少。主要由于2019年安全事故频发,安全检查备受关注,因此不少生产企业主动降负的影响。6月份产量明显提升,但总体来说,2019年上半年的产量均维持在历史高位区域,但不管是当月产量还是累计产量,目前都低于去年同期水平,显示PVC供应增量有限。

2、进出口

近两年来,我国PVC的进口数量一直维持在一个较低的水平。进入2019年后,这个趋势也没有太大的改变。统计数据显示:2019年6月,我国共进口PVC6.28万吨,环比增加了0.18万吨,增幅2.95%,同比则增加了0.59万吨,增幅10.37%。2019年1-6月,我国共进口PVC34.647万吨,较去年同期下降了1.98万吨,降幅5.41%。2019年6月出口PVC3.64万吨,环比增加了0.84万吨,增幅0.3%,较去年同期增加了0.26万吨,增幅7.69%。1—6月份共出口PVC27.43万,较去年同期减少了12.52万吨,降幅31.33%。从以上数据可以看出,6月份进出口量环比虽然有所回升,但与去年同期相比,还是明显不足,特别是出口方面,同比差距更大。不过,由于我国PVC出口基数小,出口占比也不高,预计对国内PVC的供应格局影响不大。

3、装置检修分析

进入8月份后,PVC计划进行检修的装置明显减少。统计数据显示:8月份共有9多家企业停车检修,涉及的总产能约331万吨,较上月512万吨的检修量大幅减少。其中河北盛华、内蒙伊东东兴因事故于长期停车之外,8月份新增的检修装置仅三家。预计8月份的产量将会有一个明显的回升。详细情况如下表:

4、库存分析

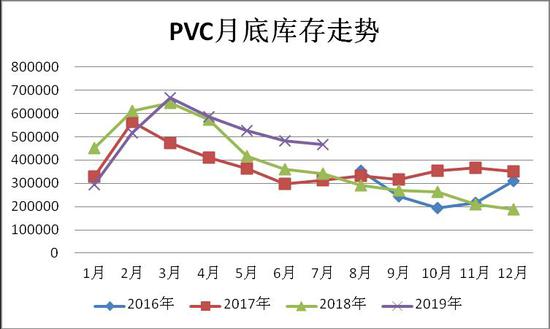

2019年7月份,PVC社会库存环比继续小幅回落,但同比则仍在高位。数据显示:截至7月26日,PVC总库存报467930吨,较上月减少了16670吨,降幅3.44%,同比则上升了130930吨,升幅38.85%。分项细看,石化企业库存报28900吨,环比上升了1400吨,升幅5.09%,同比则减少了9500吨,降幅24.74%,华南仓库库存报62500吨,环比减少了12800吨,降幅17.00%,同比增加了9500吨,增幅17.92%,华东仓库库存257300吨,环比增加了23500吨,增幅10.05%,同比也上升了108800吨,增幅73.27%,华北贸易商报24100吨,环比增加了2500吨,升幅11.57%,同比则减少了8300吨,降幅25.62%,华南贸易商报49100吨,环比减少了11400吨,降幅18.84%,同比则增加了29900吨,增幅155.73%,华北下游企业报10500吨,环比减少了200吨,降幅1.87%,同比减少了2400吨,降幅18.60%,华南下游企业报31500吨,环比减少了17800吨,降幅36.11%,同比也减少了1100吨,降幅3.37%。从以上数据可以看出,7月份,PVC的社会库存虽然开始有所回落,但绝对数值还处于多年来的高位区域,显示目前市场供应仍较为宽松。其次,可以看出,供应端库存基本处于上升格局,而华南与华北下游企业的库存环比同比双双回落,显示下游需求一般,企业不敢大量拿货。进入8月份后,在房地产市场的带动下,下游需求有望好转。

从历年来PVC库存变化的规律来看,自2016年有数据以来,我们PVC的库存一般都在每年的2月份与3月份创出年内高点,3月份到6月份之间,库存量开始快速减少。6月到12月则维持区震荡,重心下移的格局。这主要是由于春节长假期间,生产企业累库,而从4月份开始,天气逐渐变暖,下游企业开工率回升,再加上从4月份开始,生产装置逐渐进入检修期,导致供应减少,库存加速消化所致。进入2019年后,我们发现,PVC与前两年一样,库存量在3月份创出了年内新高,4月份开始明显回落,预计PVC的库存走势规律仍将有效,8月份PVC的社会库存仍将有所回落。

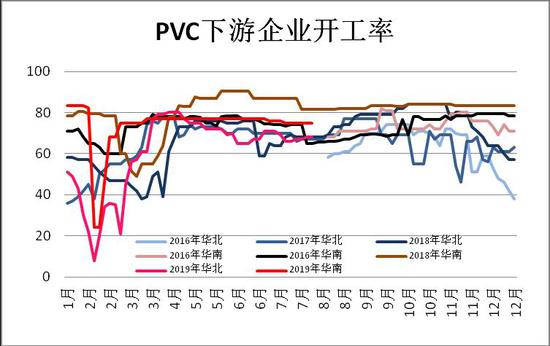

5、需求分析

2019年7月份,PVC下游需求小幅回落。数据显示:截至7月26日,华北下游制品企业开工率报68%。环比回落了3%,同比持平。华南地工开工率则报75%,环比回落1%,同比则大幅回落了6.5%,显示华南地区的PVC下游需求较2018年大幅减少。从图中可以看出,虽然年初时PVC下游制品开工率大幅回落,一度创出近几年来的新低,但进入2月下旬后,下游制品企业开工率回升的速度也很快,目前华南华北的开工率双双维持在历年来的高位区域。进入8月份后,下游需求的复苏,下游企业的开工率有望进一步回升。

从国房景气指数中可以看到,进入2019年二季度后,我国国房景气指数略有回升,但总体走势仍明显低于2018年度。截至2019年6月,我国国房景气指数报100.89,环比回升了0.04个百分点,升幅0.04%。同比则仍下降了0.81个百分点,降幅为0.80%。此外,数据还显示,截至6月份,国内新屋开工面积为105508.6万平方米,同比增加9692万平方米,增幅10.12%,房屋峻工面积为32425.77万平方米,同比减少4705.08万平方米,降幅12.67%,商品房销售面积为75785.59万平方米,同比下降1357.69万平方米,降幅1.76%。从部分房地产数据走势图中也可以看出,进入2019年后,房地产数据虽仍较疲软。但房地产开发总投资额及新屋开工销售数据较上一年度明显增加,且增幅都在10%以上。若后期这种增长势头仍够保持,预计8、9月份仍可在一定程度上拉动PVC的需求。

我们认为,加强市场监测和评价考核,意味着分类指导之下,也带来了更多的监管。未来住建部的约谈、预警,依然影响各个城市的房地产调控,包括2018年的多轮多城市房地产巡查,在2019年将依然常态化。

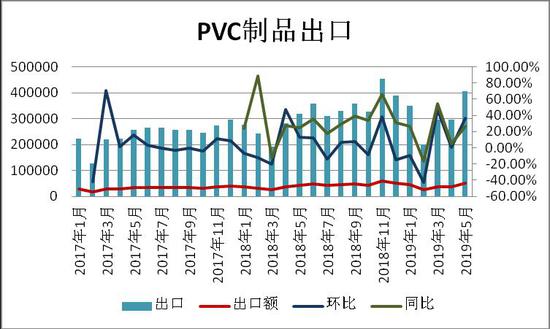

此外,PVC下游制品的进出口数据也较为利多。截至2019年5月份,我国PVC制品总的进口数量为3903吨,环比下降了32.28%,同比也下降了21.37%。而出口量报405342.0吨,环比上升36.38%,同比也上升了26.72%。2019年1—5月,我国累计进口PVC制品为20271.3吨,同比上升12.81%,累计出口1550277吨,同比上升18.19%。从以上数据可以看出,我国PVC制品的出口仍保持平稳上升格局。

二、上游原料分析

2019年7月份,国内电石的价格继续回升。截至7月26日,华是电石报3350元,较6月上涨了200元,涨幅6.35%,同比也较去年同期仍下跌了20元,跌幅0.59%。西北电石也有所回升,报3300元,环比上涨了310元,涨幅9.87%,同比也上涨了240无,元,涨幅7.84%。从电石价格走势图中可以看出,进入2019年后,电石的价格开始止跌回稳,近期也是一直维持一个区域震荡的格局,主要是因为环保检查以及诸多化工厂事故等因素导致的安全检查,预计这两个因素持续的时间都较长,目前一些小型的石灰石生产企业已关停,再上前期传出的某电石装置故障停产,预计后期电石供应仍偏紧,这个因素或将在一定程度上对电石的价格形成支撑。

2019年7月份,亚洲EDC的价格继续震荡回落。截至7月26日,CFR远东的价格报306美元环比回落了33美元,跌幅9.74%,同比也下跌了24美元,跌幅7.27%。东南亚报331美元,环比下跌33美元,跌幅9.07%。同比则小幅上升了1美元,升幅0.30%。而VCM的价格走势则基本平稳。CFR远东报704美元,环比涨3美元,涨幅0.43%,同比则下降16美元,降幅2.22%。CFR东南亚的价格报725美元,环比上涨2美元,涨幅0.28%。它们的价格走势图中可以看出,目前EDC的价格还处于相对高位区域,若后市原油继续回落的话,其价格仍有可能进一步走低。而VCM的价格已处于低位区域,后市继续大幅回落的空间较小。预计维持区间震荡的可能性更大一些。

三、基差分析

从期现价差来看,我们选取PVC期货活跃合约与华东常州现货价格的价差来预测两者后市可能走势。从图中我们可以看到,自2016年下半年以来,PVC的基差基本维持在500元——负280元之间波动,一旦超出上下轨,基差会在极短的时间内回归到正常波动区间内,从而产能期现套利机会。截至于7月29日,PVC基差为20元,处于正常波动区间。暂时没有出现套利机会。

四、技术分析

从PVC1909合约的走势图中可以看到,目前PVC1909合约正处窄整理行情,月成交量与持仓量均明显减少,短期看下方均线暂时为其提供了一定的支撑。不过MACD中位走平,红绿柱不显,KDJ指标则中位徘徊,重心略有上移,显示多空双方力量相对平衡。

五、观点总结

进入2019年8月份后,PVC的基本面略微利空,首先是由于装置检修期逐渐远去,有检修计划的装置越来越少,后期PVC的产量将越来走高,社会供应充足。其次,后期还有不少新增的产能或将投产,若这一部分产能投产,预计将加大PVC市场的供应压力。再次,虽然5、6、7这三个月是装置检修高峰期,市场供应有所减少,但PVC的社会库存下降缓慢,显示下游需求未能有效复苏。进入8月份后,若房地产市场不能有效回暖,预计PVC仍有回调要求。

六、操作策略

1、短线策略。

7月份,V1909合约最高7010元,最低6755元,最大波动幅度为255元或3.64%。周度最大波动幅度为250元,日线最大涨跌为+90元,预计8月份将走出震荡回落的格局。建议日内交易为50--80元区间为宜,周度交易以100--150区间为宜。注重节奏的把握及仓位的控制,做好资金管理,严格执行纪律。具体操作可参考研究院每日分析提示。

2、中线交易策略

(1)资金管理:本次交易拟投入总资金的20%,分批建仓后持仓金额比例不超出总资金的30%。

(2)持仓成本:V2001合约采取逢高做空的策略。建仓区间为6680元--6940元,持仓成本控制在6660元左右

(3)风险控制:若收盘价上穿6790元,对全部头寸做止损处理

(4)持仓周期:本次交易持仓预计为3个月,视行情变化及基本面情况及时进行调整。

(5)止盈计划:当期价向我们策略方向运行,目标看向6260元,视盘面状况及技术走势可滚动交易,逐步获利止盈。

(6)风险收益比评估:3.07:1

瑞达期货